“我知道有个庞氏骗局坚持了15年,还上市了”

作者:Eva Zhuang 庄熠

澳财网金融分析师

“庞氏骗局”得名已有百年,演变的历史更是远远不止这段时光。这种古老而常见的投资诈骗形式并没有随着那个臭名昭着的“创新”历史事件就此消失,相反地,却以不断变换形式、不断变换骗局标的物的方式,长长久久的留存在了人类经济活动中。

最近的一颗“庞氏炸弹”爆发在2017年12月26日。南京市公安机关在当日接到了一例自首:来者名叫张小雷,钱宝网的实际控制人。媒体称,这个平台已经存活了5年,用户数2亿,月流水500亿。

他写道,“自钱宝网运营以来至今,因违反国家相关规定采用借新还旧的方式向投资人吸收资金,目前已无法兑付本金利息,对投资人造成的损失深表歉意。我已向公安机关自首,愿积极配合相关部门妥善处理善后事宜,争取宽大处理。”

知情者说,自首当日,张小雷身着深色大衣,神情平静。

一边是300亿元未兑付本金,一边是法律的制裁。

对于几年前就已经明知这是个堵不了的窟窿的他而言,后者无疑是最好的选择了。而那300亿未兑付本金的参与者,在追逐年化36%甚至超过100%收益的过程中,有人赔上了全部家当,还有人在此基础上使用了杠杆工具。

张小雷对参与者的财产损失表达了歉意,但他也再三强调了自己曾经给过参与者风险提示。

由我造成的,我承担法律责任。

由你的贪欲造成的,那么你也要接受。

骗局的内核名叫贪婪,它还披着从众的外衣

19世纪初,法国着名社会心理学家勒庞就以着作《乌合之众》,为我们打造了一面人性的镜子。以法国大革命作为分析背景,勒庞发现,即使一个有自己独立见解的人,一旦加入受人民崇拜意识形态蛊惑的群体,就变成了乌合之众中的一员;更广泛地说,当一个个体融入群体时,个体的行为特征将被淹没,取而代之的是构成该群体的新的行为特征。

群体具有感性、盲目、低智商化、情绪化、极端化等特点,且无论构成该群体的个人是多么高尚聪明,一旦进入群体,个人的品质将不复存在——何况在庞氏骗局中,早期进入群体的人,又是尝到了甜头的人。

先入场者拼命地充当着水军和布道者的角色,用高收益和一个个动听的故事击穿了后来者的心理防线。

信以为真的“笨人”成了信徒,看穿本质的“聪明人”成了赌徒。最终的输赢不看信仰,只出于幸运——没有成为击鼓传花游戏中最后的那一个。

“我知道有个旁氏骗局坚持了15年,还是个上市公司”

作为投资分析师,笔者有一个职业病:对于所有收到的项目,我都要推理一遍“目标回报率”从何而来。

对于已有运营现金流的企业,我想知道其产品面向什么市场,有何特别竞争力,与同行企业相比它的财务状况是否合理。

对于初创企业,我会从一个财务顾问的角度来倒推这个企业的价值:做到什么程度能上市或出售,做到这个程度需要怎样的团队技能和资源整合能力,而这一切是否能被有限的运营业绩所体现出来。

另外还有一些加分项,如其现有股东构成。一般来说,上下游企业的持股、明星投资机构的参与,都能表现出行业内部人士对项目发展的信心——请注意,之所以称之为加分项,是其并不能作为评判项目好坏的先决标准。

笔者近期读到了一份来自Glaucus Research Group的研究报告,深有启发。Glaucus是一家美国的证券研究公司,覆盖范围包括美股、澳股、港股和日本股市。团队在资本市场、会计、法律方面有着丰富的经验,同时运营有对冲基金。

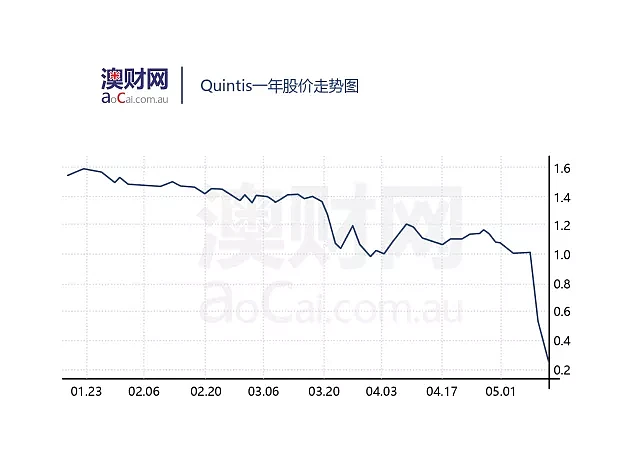

在2017年3月29日,公司发布报告称看空澳洲上市檀香木公司Quintis(QIN.ax,此前公司名为TFS Corporation Limited),称其为庞氏骗局,并表示该公司没有分毫价值。

研报发布至今不到一年的时间,该股股价从1.41澳元一路跌到0.295澳元,并已进入了自愿托管的进程;6.3亿澳元市值的参与者也丧失了“世界最大檀香木公司的投资人”的骄傲,陷入了全听债权人发落的被动局面。

接下来,我们就从研报提出的主要几个问题出发,看看Glaucus是怎样从市场公开信息中,寻找到了“庞氏骗局”的蛛丝马迹。

识别骗局3提问

1. 核心问题:商业模式是否可以支持承诺分红

QIN自称为世界最大的檀香木公司。

种植业的商业模式很容易理解:檀香木需要15-20年的生长周期,假设公司没有外部融资,20年之后,公司将从檀香木材的销售中获得现金流。

估值方式同样简单直接,将未来现金流折现即可。如果我们看该公司的利润记录便知,其汇报的盈利能力来源于生物资产的非现金收益驱动。在过去5年中,其种植园价值的重估占到公司净利润的30%—238%不等。

在现金流遥遥无期的条件下,估值实则摇摇欲坠。

暂且不质疑估值方法的正确性。更大的疑点是公司实际上是通过一轮轮的融资来重组债务,使得每一轮债务投资者能够快速获得高于市场平均的投资回报。换句话说,每一轮的融资都是为了偿还上一轮的债务;公司前前后后已经融到了14亿澳元资金,但还在利滚利的循环里无穷匮矣。

而公司未来的销售收入是否可以一次性偿清所有债务?公司预测在丰收之年,檀香木价格将在2800美元每千克,但当时檀香木的销售价格仅为511美元每千克,二者相差了80%之多。

2. “魔鬼隐藏在细节中”

细节1:不存在的业绩

根据学术研究数据,每棵檀香树每年的产出为4-6.8千克,但QIN在2011年给出的预测为每年30千克。2016年,公司表示实际能够达到的产能为每树3.1千克,远远低于学术标准,更低于此前大胆的宣称和预测。

细节 2:不存在的买家

上文中提到,公司对于未来利润的预测与市场价格大相背离,这必将受到投资者的质疑。2016年9月,公司发布公告称已有中国买家承诺未来购买未来50%收成,即每年2500万美元,因此未来现金流可控。但经查实,该“出手阔绰”的神秘买家每年净利润仅2.5万澳元,几乎毫无承购能力。

细节3:不存在的市场

和原油、铁矿石等不一样,檀香木的市场较小,没有全球统一的平台可以监测价格的变化。因此,价格操纵就会相对容易并且成本低廉。自2014年来,QIN就在拍卖平台上“竞标”,或者准确一些,是推高自己管理的那些还未成熟的檀香木“期货”价格。

由于公司没有运营现金流,竞拍的资金只能来自下一轮投资者——基于虚高的价格预期,公司在2016年从股市募集6050万澳元,称资金将用于收购另一块221公顷的檀香木资源。

细节4:不存在的独立研究机构

收获季太远,那么独立市场研究机构对于檀香木的供需关系乃至定价预测,就会在一定程度上左右市场对公司未来前景的预期。QIN引用的“独立市场研究机构”报告出自Incipient Capital之手。不说这个机构是一家小型迪拜商业银行,无研究准确度的历史记录参考;更恶劣的是,该银行正是2009-2012年为QIN提供融资服务并筹得1.94亿澳元的牵头券商,同时创始人还与QIN有合资企业合作。

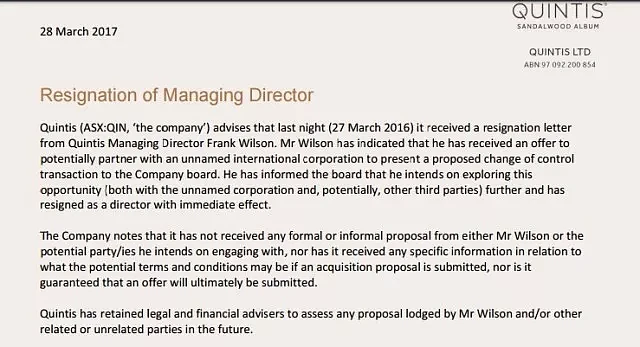

3. 甄别管理层变化动因

这样奇怪的公告在QIN的运营历史上出现频率并不低。自2011年来,已有8名高管或董事宣布辞职,而这些人的任职时间大多不超过2年时间。其中令人咂舌的是2013-14年间任职的董事长Patrick O’Connor。

在任职一年后,O’Connor表示辞去董事长职务但仍在董事会任职;该消息公布一个月后,他再次辞职并与公司脱离干系。高管和董事的频繁变动是一个非常强烈的危险信号,我们在下面归纳出高层变动的主要4类动因:

类型1:优化管理层——正面信号

公司可能会因优化管理层、提升管理效率,而做出高管人员调整。这种情况一般出现于发展瓶颈期,由更适合的人员替代现有人员;或在行业不景气时,出于成本节省考量。

类型2:正常人事变动——中性

如果公司高管或董事另有任用、或者退休年龄已到,此时的离职属于正常人事变动,通常情况下不会对公司产生多大影响。当然,如果此人掌握着公司的重要资源,但市场担忧继任者能力不足时,股市中将会呈现负面信号。

类型3:大股东的战略安排——喜忧参半

当控股股东对上市公司发展的考虑与当前管理层运营方针相左时,更换高管和董事便于大股东实施新的发展战略。这类变动一般都伴随公司经营上的重大改变,如资产重组置换、定向增发、大举拓展主业等。因此,如高层变动是出于此种原因,往往意味着上市公司已经发生或即将发生重大改变。

类型4:减持需要——负面

高管和董事团队大多会持有公司一定份额的股票,这些成本就很低的原始股经过高价发行和二级市场炒作后,持股高管们不得不重新考虑财富暴增带来的巨大诱惑——套现。

当然,套现不是“重罪”,问题是这样的动作给了二级市场一个“公司不值当前股价”的负面信号——或者更糟,管理层发现了公司的运营存在漏洞,在离职套现的同时,与公司摆脱干系并逃离监管者的质询。

鉴于此前二问暴露的问题,QIN的高层变动的原因极有可能是类型4。连高管都急于摆脱干系了,那投资人还需要继续支持一场弥天大谎吗?

结语

笔者读完Glaucus Research网站上两篇QIN的报告时,心里很不是滋味。实际上,早在2015年,Taylor Collison曾发表过一篇研究报告称QIN运营模式可疑,后来还因此遭致QIN起诉。

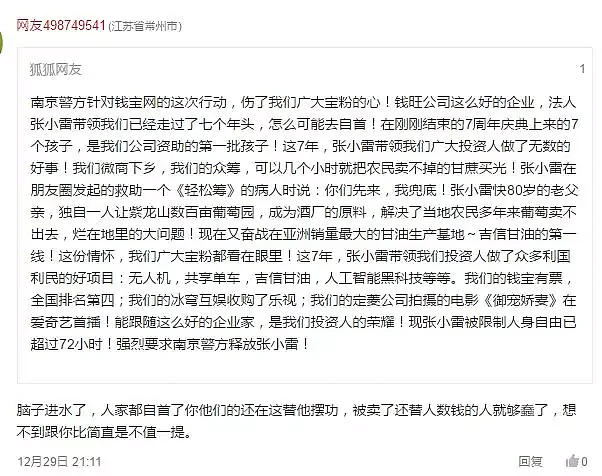

在搜索钱宝网结局的时候,我又看到了以下两条评论。想说点什么,但都不知如何说起。最可怕的不是骗局本身,是贪婪而又执迷不悟的人心。

庞氏骗局演变到现在,已经从简单的“高额收益”,变成了有实体产业支持、或有上市公司名号支撑的复杂骗局产业。也正是因为有了这些漂亮的外衣,更使得原本存有怀疑的投资者放松警惕,拿着辛辛苦苦积攒了一辈子的资金,甚至是采用借贷的形式,在发财的空想中前赴后继。

作为分析师,或者是在团队中肩负培养毕业生重任的“老同事”,我常常提醒自己和团队,从细节看整体,甄别不良投资机会,减少信息不对称,是投资分析师的天职——虽然只要是资本市场,就一定会存在各部门之间的信息不对称。

但是我们必须实事求是地理解和发掘企业的商业和运作逻辑,不被在参与在其中的“大腕”影响判断能力。虽然投资分析在本质上是分析师专业化的主观判断,而主观就会受到个人的理解或行业分为的影响。但是,我们必须想方设法,全面、及时地了解自己所负责的投资机会中的各种有价值信息。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64