银行“存款荒”又来了?(组图)

作者:中信证券明明研究团队,原标题《同业存单量价齐升,“存款荒”又来了吗?》,文中观点不构成投资建议。

4月下旬开始同业存单发行利率转跌为升,5月国有商业银行同业存单发行放量,净融资额创年内新高。中信证券明明团队认为,主因在于“存款荒”波及大行,同业存单成为融资渠道。

01,5月同业存单发行放量,净融资额迎年内高峰

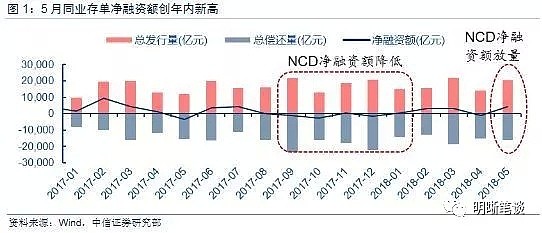

资金面平稳背景下同业存单净融资创新高。5月商业银行共发行2541只同业存单,总发行量为2.03万亿,当月偿还量为1.6万亿,净融资额为4219.6亿元,创年内新高。相比于2017年5月份,同业存单到期量仅仅400亿元的差距,但发行量却差距巨大。2017年5月同业存单总发行量为1.23万亿元,当月净融资额为-3333.2亿元。而回顾5月资金面情况可以发现,DR007整体稳中有降,除了月初后月末资金面紧张外,R007也处于较低水平,整体而言流动性环境较为稳定。在平稳的资金面背景下,商业银行大规模发行同业存单引起市场关注。

去年四季度以来同业存单净融资额降至负数,5月大规模净融资“内有乾坤”。2017年8月以来同业存单净融资额明显缩小,除2018年1月、2月外,同业存单净融资额主要为负,主要原因在于同业存单的监管逐步收紧。

2017年8月发布的《2017年第二季度中国货币政策执行报告》称,央行拟于2018年第一季度起资产规模5000亿元以上金融机构发行的同业存单纳入MPA同业负债占比指标进行考核;2017年8月31日央行修改《同业存单管理暂行办法》,要求固定利率存单期限原则上不超过1年,9月1日起1年以上同业存单不得发行; 2018年1月《证券时报》报道央行重新设定2018 年同业存单年度备案额度测算公式,尺度更加严格;2018年5月发布的《2018年第一季度中国货币政策执行报告》称拟于2019年第一季度评估时将资产规模5000亿元以下金融机构发行的同业存单纳入MPA考核。

对同业存单的监管逐步收紧显著压抑了同业存单滚动发行,2017年8月起同业存单净融资额大幅下滑,除2018年1、2月资金需求旺盛、同业存单发行量大之外,各月同业存单净融资额都为负数或小幅为正,5月同业存单净融资额放量背后另有隐情。

02,股份行领衔,国有大行NCD量价齐升

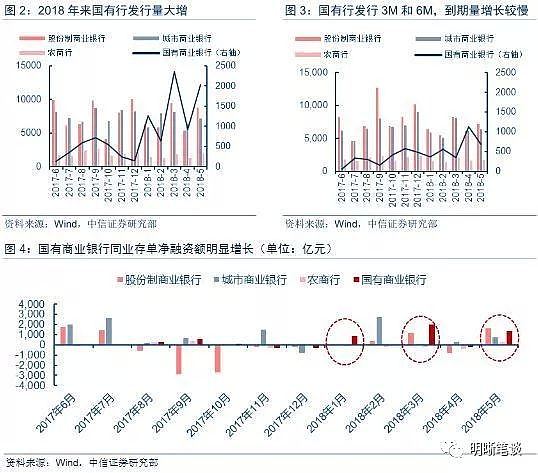

股份行和城商行领衔NCD(可转让定期存单)发行。从发行主体来看,股份制商业银行和城商行是5月同业存单的主要发行方,净融资规模较大,对同业存单融资需求较为旺盛。5月股份制商业银行和城商行分别发行同业存单8806亿元和7185亿元,占当月总发行量的43%和35%;股份行发行占比达到年初以来较高水平,城商行发行占比为年初以来最低。总的来说,股份制商业银行和城市商业银行一直以来都是同业存单发主要发行主体,对同业负债融资渠道较为依赖。但随着同业存单监管政策不断收紧,2018年以来它们的NCD发行规模稳步下降,净融资额明显降低,意图逐步消化同业存单存量,降低对其的资金依赖。此外,农商行发行规模创2018年以来新高,净融资额年内首次转正。

国有商业银行NCD发行大幅放量。相比其他发行主体较为中规中矩的表现,5月同业存单市场一大特点是国有商业银行发行放量,净融资额也大幅增长,国有银行发行同业存单的意愿增强。相较而言,农商行5月到期量与国有商业银行相当,但净融资额却显著偏低。放眼2018年以来同业存单发行情况,股份制银行、城商行、农商行NCD发行量均呈现下降趋势,而国有银行NCD发行量却逆势大涨,说明国有银行同业负债需求量有所增长。

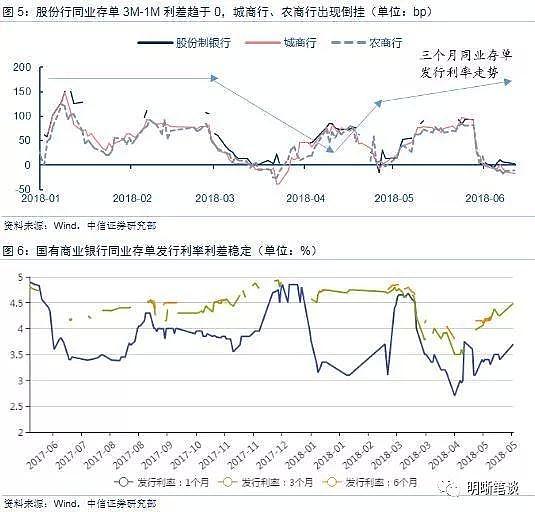

股份行、城农商行发行利率倒挂,国有银行利差稳定。从发行价格来看,4月下旬开始同业存单发行利率开始转跌为升,3个月和6个月同业存单发行利率稳步上行;1个月同业存单发行利率则从5月底迅速抬升。银行对年中时点流动性环境的担忧是造成1个月同业存单发行利率快速大幅上行的主要原因,但总体来看银行仍然倾向于发行3个月和6个月期限的同业存单。我们从5月份同业存单的发行期限结构发现,3个月同业存单发行量为1.08万亿,占总发行量的50%以上。发行3个月同业存单不仅仅能应对年中资金面收紧以及MPA考核,另一方面也能分散一部分8月份同业存单集中到期的资金压力。从利差的角度看,5月底同业存单发行利率3个月-1个月利差迅速收窄,进入6月后发行利率倒挂,出现了年内最大的利差缺口。具体到不同的发行人,股份制银行利差处于0附近,城商行和农商行利差利差为负并持续扩大,年中资金需求较为旺盛。5月份以来,国有商业银行同业存单发行利率3个月-1个月利差始终保持在80BP左右,有利于国有商业银行发行同业存单。

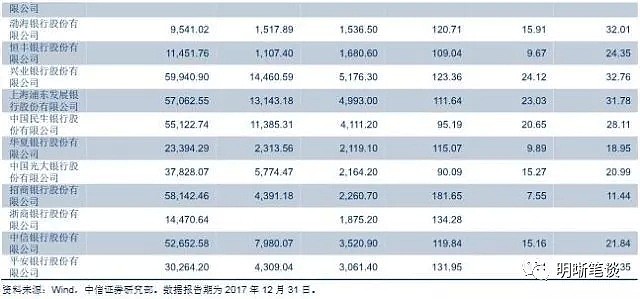

一般而言,国有银行在吸收存款方面具有天然优势,负债端存款增速对金融去杠杆政策的免疫能力要强于其他银行。同时,股份制银行和城商行在同业业务监管收紧前大力发展同业业务,而进入金融去杠杆阶段后,同业业务快速萎缩,相关业务派生的存款也大幅减少,但沉疴旧疾、积重难返,其负债端受到的冲击较为明显。从同业负债占比看,国有银行同业负债占比低于股份制商业银行。股份行月底资金紧张,1M同业存单发行利率接近倒挂,短期资金面紧张;城商行和农商行发行利率已经倒挂,说明其短期资金面更为紧张,但是受同业存单额度限制,其发行规模不能过高。以往国有大行较少发行同业存单来补充资金,2018年以来国有大行也开始加大同业存单发行规模,相比之下,国有商业银行具有明显优势,发行条件较好、发行空间仍然存在。

03,“存款荒”蔓延至大行,MLF+降准组合仍有操作空间

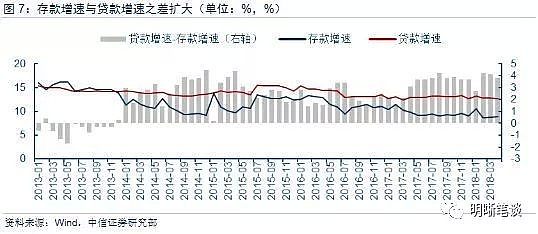

2017年下半年以来存款增长明显减速,“存款荒”、“负债荒”成为市场关注点。2014年开始金融机构各项存款增速逐渐下行,存贷款增速持续缺口,主要原因是货币基金和理财产品随着互联网金融浪潮而崛起,成为存款分流的主要对象。2017年下半年以来,在金融机构经历了上半年的监管风暴后,同业业务等被严格限制,同时货币基金等持续分流存款,资产回表过程中贷款增速保持在稳定的水平,存贷款增速缺口明显扩大。

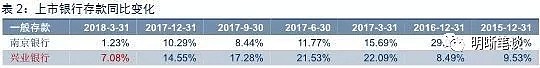

“存款荒”波及大行,同业存单成为融资渠道,后续MLF+降准政策仍然值得期待。此前,股份制银行和城商行对同业负债的依赖较多,“存款荒”主要集中在以上银行中。但进入2018年,尤其是3月份以来国有商业银行同业存单发行放量在一定程度上反映了大行也面临着资金需求缺口,存款增速也出现了较为明显的下滑。根据上市银行一季报计算银行存款同比增速发现,多数上市银行面临着存款增速放缓的局面,其中股份制银行较为显著,而中国银行、农业银行、建设银行也出现了存款增速大幅下行的情况,“存款荒”逐步波及大行。在存款端增速受限的背景下,国有大行开始加大同业存单发行量以满足资金缺口。

系统性重要银行“存款荒”问题的缓解还有赖于流动性层面的呵护,从当前的央行货币政策实践来看,流动性环境仍将是央行注意的重要方面。开年以来已经实施了两次定向降准,加之6月MLF放量操作,对半年末关键时点的流动性较为关注。出于降低融资成本和缓解银行“负债荒”问题的考虑,降准置换MLF的政策仍将继续,MLF+降准政策组合仍然值得期待。

04,债市策略

5月同业存单净融资额创年内新高,年中资金面紧张是大多数发行主体的考虑之一。但5月同业存单市场一大特点是国有商业银行发行放量,净融资额也大幅增长,国有银行发行同业存单的意愿增强,其原因在于“存款荒”波及大行,同业存单成为融资渠道。“存款荒”问题的缓解还有赖于流动性层面的呵护,后续后续MLF+降准政策仍然值得期待。总的来说,流动性环境的持续偏松仍然是大趋势,我们维持10年期国债收益率中枢降至3.4%~3.6%区间内的判断不变。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64