澳洲金融监管风暴再度升级,生产力委员会报告“补刀”大银行和大保险公司

如果说皇家委员会的调查如同台风一般席卷了澳大利亚的金融行业,那么澳大利亚生产力委员会(Productivity Commission )于8月3日发布的一份最新报告,又给这场风暴增添了级数。

这份由生产力委员会发布的澳洲金融体系报告,涉及了金融市场现状、存在问题、保险公司的产品和服务、支付系统,以及如何解决当前金融市场的问题等多个方面。除了深度披露事实之外,报告也给出了改革提议。这意味着继皇家委员会调查启动之后,澳大利亚的其他官方机构也开始推动金融行业进行变革。

澳财网分析师第一时间对报告的相关内容进行了研究,并将从当前澳洲金融体系的特征、金融行业的问题和如何解决这三个方面展开解读。

高度集中的澳洲金融体系

澳大利亚金融体系是由大型企业为主导、高度集中,且小型机构并存。四大银行主导了澳大利亚零售银行的业务;四大保险公司主导了一般保险业务(general insurance)。

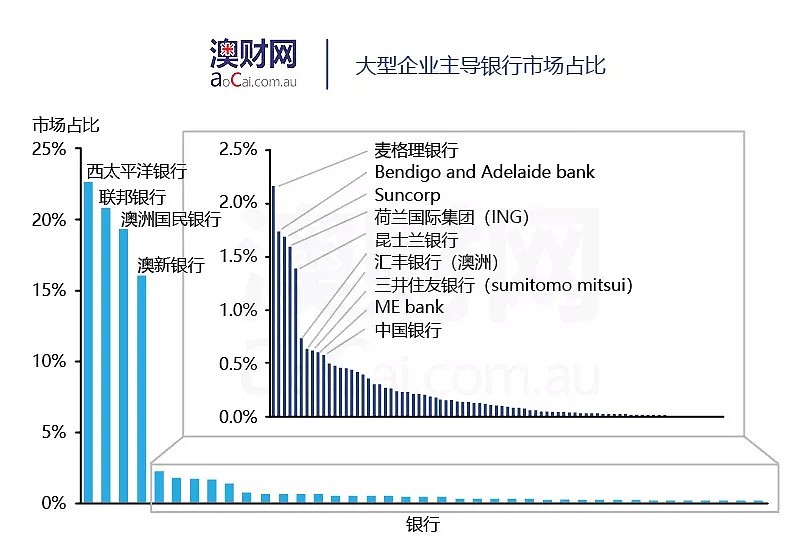

澳洲银行主要以小企业贷款、住房贷款、个人存款和信用卡为主要业务。从以下图表可清晰看出:四大银行占据的市场份额总和超过75%,西太平洋银行,联邦银行,澳洲国民银行和澳新银行分别占据了23%,21%,19%和16%。而其它银行占比都小于2.5%以下,其中麦格理银行是其它银行中唯一一个市场份额超过2%的。

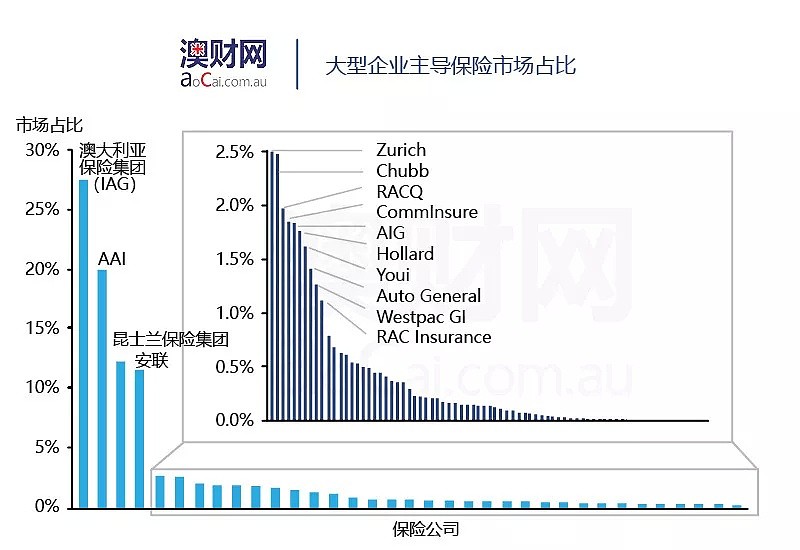

再看一般保险业务市场,抵押保险(Mortgage Insurance)、再保险(Reinsurance)和旅游保险 (Travel Insurance) 市场也主要集中在四大保险公司,这些保险公司的 市场份额总和高达约80%。澳大利亚保险集团(IAG)、 AAI、昆士兰保险集团(QBE)和安联(Allianz)占比分别约为28%,20%,14%和13%, 剩下的保险市场主要由Zurich (2.5%), Chubb (2.5%) 和RACQ (1.9%)等保险公司组成。

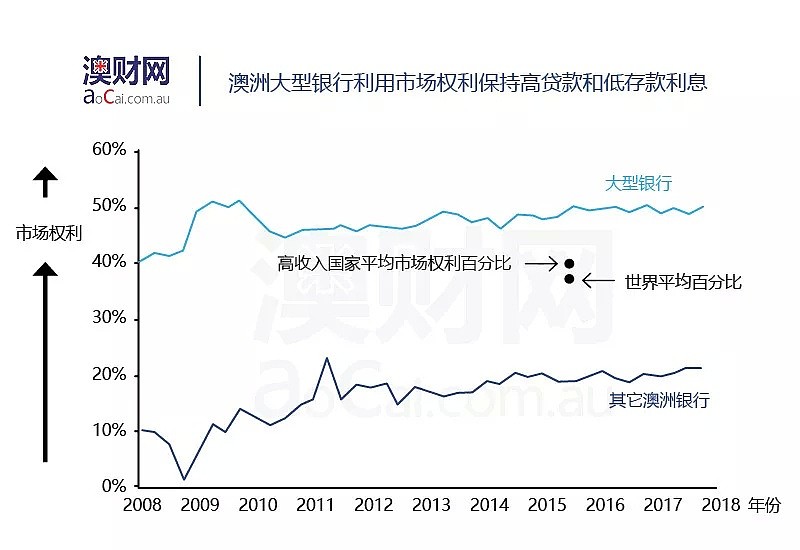

在大型金融机构主导的市场下,四大银行拥有绝对的定价权,因此它们可以设定利息,这导致了四大银行拥有高贷款利息和低存款利息水平。与此同时,四大银行的税后利润率普遍高于其它银行;四大保险公司利润率也明显高于所有保险公司平均值和其它保险公司。

从以下图表可以看出:过去十年,虽然澳洲主要银行和其它银行都拥有一定程度的定价权,但主要银行拥有市场绝对的主导权,其占据了约50%以上。而澳洲其它银行市场主导权仅约25%左右。相比全球其它高收入国家(40%)和世界银行(World Bank)市场权利平均值(38%),澳洲四大银行明显高于这两个值。

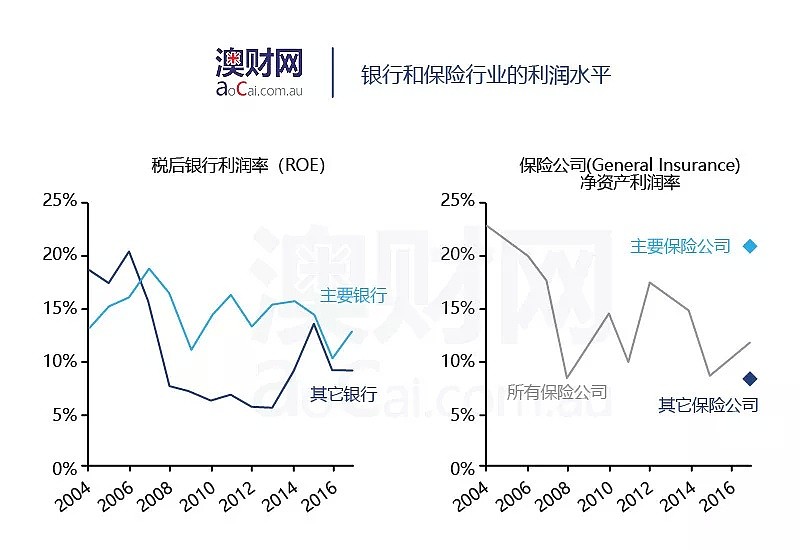

从银行和保险利润水平看:自2004-2007年,四大银行中代表着利润率水平的股权回报(ROE)低于其它银行外,而自2008年至今,四大银行股权回报都高于其它银行。特别在2016年以后,这种利润差有所上升。再看保险行业,过去十年中,保险公司回报水平明显下滑。目前,主要保险公司的回报水平明显高于平均值,达到约22%,而其它保险公司回报水平低于平均值,仅10%以下。

由此可见,澳洲金融市场结构具有高度集中的特征,且主要银行和保险公司拥有绝对的定价权和利润水平。然而,对于这高度集中的市场会滋生种种问题,最终将潜在影响消费者的利益。

消费者成为高度集中金融体系的潜在受害者

面对高度集中的金融体系,银行和保险公司普遍存在以下问题:即定价持续高于市场竞争水平、提供劣质产品和服务、过分依赖贷款经纪机构和存在阻碍潜在竞争的不当行为等。就贷款经纪人市场而言,据悉主要银行40%的贷款都来自经纪人,而小型银行比例更高,达到60%以上。然而,这些贷款经纪人虽然承诺为消费者寻找较低的利率,但事实并非如此。

根据《澳洲金融评论报》的报道,澳财长Scott Morrison对银行业欺骗客户忠诚度的问题进行了谴责。据其透露,大多数消费者忠诚于自己第一个银行或保险公司的产品和服务,即使每个月为此付出更多的花费,也只有三分之一的客户考虑过更换银行或保险公司。

Scott Morrison认为,造成这种状况的主因是银行或保险公司缺乏透明度,以及一大堆令人眼花缭乱的 “几乎没有差异化的产品” 。他指责大银行或保险公司利用客户忠诚度来提高企业利润率,这种潜在的市场权利可能限制竞争并给客户带来不良后果。他还称: “这种权力需要还到消费者手中。”

多角度改善已有金融体系现状

那么,对于当前金融体制的现象和产生的种种问题,澳洲政府和相关机构该如何改革和解决呢?事实上,如果仅从各政府机构加强监管和改变金融市场的结构不是改变现状的根本措施。反之,从经纪人,保险公司和咨询顾问的角度出发,旨在直接保护消费者权力是本次金融改革的重点。

虽然,澳洲生产力委员会公布的澳洲金融体系最终报告中,提出了20多条建议,但这里我们仅从以下几个方面,来了解澳洲政府和机构提出的改善措施。

整顿贷款经纪人和房贷市场

首先,改革抵押贷款经纪人的佣金(Mortgage Broker Commission) 结构。也就是说,ASIC应制定相关贷款经纪人法规,改革经纪人薪酬结构,以确保消费者权益:

2018年底,禁止支付给抵押贷款经纪人的特定佣金(Trail Commissions)

禁止支付基于数量(volume-based commissions)和商业目的的佣金(campaign based commissions)等

其次,必须保持房屋贷款利率透明度,并建议设立相关部门进行监督和审查。澳大利亚审慎监管局(APRA)进一步给客户开放银行数据库,包括提供来自竞争对手的产品报价。澳财长Scott Morrison也表示: “这也将潜在的改变金融机构和客户之间的关系。未来不再是金融机构制定规则,要求客户遵守;而应该是客户提出要求,制定规则并迫使银行作出反应。”

此外,报告中还建议在银行内部设立一个“诚信官”对贷款经纪行为进行监督和检查。如果发现董事会并未针对不当行为采取相应举措,该诚信官负有法定责任和义务向监管机构报告银行内部问题。

最后,报告中还明确指出澳大利亚政府应该修订“2009年全国消费者信用保护法”( National Consumer Credit Protection Act 2009 ),对在房屋贷款方面提供信贷服务的人或机构明确责任,以保护消费者的最大权益。

进一步透明保险行业

对于保险行业的完善建议主要有以下几点:

对于续约保险产品(Renewal)服务,保险公司需及时通知客户最新不同产品的价格。除了包括旧保费和新保费外,还需要提供保费变化的百分比。这项措施将在2019年底实施,并由澳洲证券投资委员会(ASIC)执行。

保险公司将时时向客户和ASIC更新提供的保险产品。

取消州和地区部分一般保险税(General Insurance)

总结

《澳洲金融体系报告》披露了金融体系的现状。由于主要银行和保险机构占有绝对的市场权利和份额,导致银行或保险公司普遍存在损害消费者权益的问题,包括定价持续高于市场竞争水平、提供劣质产品和服务、过分依赖贷款经纪机构,以及阻碍潜在竞争的不当行为等。

当下,澳洲政府和相关机构提出了加强金融监管、改革金融市场结构的要求,但是无论今后如何实施,“直接对消费者权益进行保护”这一条,应该做为前提条件,始终贯穿于这一轮金融改革之中。

免责声明

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64