悉尼市中心10亿项目搁浅,新冠疫情之下商业地产陷入重重危机?

很多人形容,3月政府实施社交禁令后的悉尼和墨尔本市中心,多少会有一种“鬼城”的感觉。曾经人流络绎不绝的商场,虽然那些提供必需(essential)服务的商店依然营业,但却鲜有顾客光临,唯一热闹的地方就是超市。而那些往日到处可见光鲜亮丽的上班族也不见踪影,很多写字楼都大门紧闭。

当新型冠状病毒推倒经济的第一块多米诺骨牌,其后的连锁反应恐怕很多都出乎当事人意料。

日前,由麦格理集团(Macquarie Group)开发,悉尼市中心的马丁广场(Martin Place)原本近10亿澳元的出售计划宣告失败,成为了新冠疫情冲击下,商业地产领域首当其冲的“受害者”之一。

继住房市场因新冠“冻结”以后,商业地产也将进入“寒冬”?一向被视为“投资安全港”的地产信托基金是否也会危机重重?投资者该如何选择?

博满金资首席分析师魏睿昊对澳大利亚商业地产及房地产信托基金的当前形势和未来前景进行了详细的解析。

写字楼交易失败,Macquarie持有风险增加

马丁广场是Macquarie在悉尼中央商务区腹地进行了大胆的尝试,以期开发两座大型的写字楼。原计划以近10亿澳元价格向养老金房地产基金管理公司ISPT出售其中相对较小的一座写字楼。

Martin Place双楼效果图,左侧即为向ISPT出售的南楼

ISPT于2月份被遴选为首选买家,以9.5亿澳元的报价击退了其它竞标者。然而,ISPT于4月收到Hostplus提出的15亿澳元赎回要求。据资深消息人士称,由于写字楼市场前景不确定,加上ISPT面临赎回要求的压力,他们与Macquarie的交易已谈崩。

在马丁广场规划的新建两座大型塔楼中,交易的塔楼项目位于39号,建成后面积达到3万平方米。塔楼下方的新地铁站已经在建设中,即将成为连接中央商务区(CBD)至西悉尼帕拉马塔(Parramatta)地铁西线(Metro West)的一个主要站点。

Martin Place南楼地下层有轨交的站点,图/麦格理集团

在两栋大楼中,Macquarie保留了较大的北楼作为其新的总部。对于规模相对较小的南楼,Macquarie则一直在寻求大型投资者的需求。

根据和ISPT拟议的交易结构,Macquarie承担了南楼的开发风险和利润,而投资商ISPT则承担了租赁风险。

自从2月中旬合并交易以来,受大流行引发经济放缓的影响,这笔交易的动力发生了巨大的变化。根据市场消息来源,4月份的租赁指标已大大减弱,ISPT的风险也日趋上升。

据市场消息人士透露,考虑到建筑成本、以及上空无阻挡权益所花费的3.55亿澳元,Macquarie可能需要从南楼交易中获得了多达2.5亿澳元的利润。虽然,交易的失败让这家投资银行在疲软的市场中承担着巨大的租赁风险,但以其目前的流动资金和资产负债表仍有足够能力应对。

然而,展望未来,当疫情过去之后,在悉尼这个最为繁华的地段,又加之当地写字楼市场空置率处于历史低点,Macquarie掌握两座大型写字塔楼的前景依旧可期。与ISPT交易失败后,Macquarie应当不会急着再为该楼寻找买家。

交易失败的背后是养老基金的资金问题

养老基金Hostplus的官网页面

而在这桩失败的交易背后,让人更为好奇的是为何Hostplus突然对ISPT提出高达15亿澳元的赎回申请,让后者陡然捉襟见肘,无力再进行和Macquarie已经“敲定”的交易。

魏睿昊指出,作为ISPT主要的投资机构,Hostplus是澳大利亚规模最大的行业养老金基金之一,主要服务对象为酒店餐饮业、旅游业、休闲娱乐业和一些体育界的员工。

众所周知,在疫情爆发后,这些行业受到大冲击最大。因此,在联邦政府出台可以提前支取一部分养老金的政策后,很多行业的从业者就立即提出了申请,Hostplus面临的申领资金要求至少高达6.03亿澳元。虽然Hostplus已向会员保证付款不会有问题,但其资金链势必会受到严重考验。重压之下,Hostplus就寻求向ISPT赎回其部分自己资金。

据悉,在赎回请求被拒后,Hostplus现在可能寻求将所持基金单位出售给ISPT的其他投资者。然而,在ISPT大约30家投资机构中,许多也是行业基金,面临Hostplus同样的问题,他们购买前者所持基金份额的能力和意愿同样受到疫情影响。

商业地产“寒冬”突至

新冠疫情所到之处,写字楼买卖遇冷,零售地产受到的冲击则更大。

2020年4月,位于悉尼Chatswood的购物中心

澳大利亚多数零售商店的进店人数(Footfall),也就是业内所称的客流量,持续直线下降。一些大型零售公司,包括Premier Investments、Jay Jays、Smiggle和Just Jeans的所有者,正在计划完全停止支付租金。对商业物业的拥有者,这当然不是好消息。

金融机构Jefferies的分析师预计,12-24个月内的零售租金可能会下跌多达30%,继而导致地产价值缩水。

Macquarie分析师也认为,在一段相对较长的时间内,租金有望下跌15%,甚至出现更大的跌幅。对于大型购物中心而言,其估值也会出现类似规模的减记。

整个3月份,Westfield的所有者Scentre的股价下跌了54.8%,而Chadstone购物中心一半股权的所有者Vicinity Centres的股价下跌了52.1%。

这种下跌所表达的担忧不仅仅是租户在未来几个月里违约。投资者担心目前的情况会加速网络零售的增长,或许在未来,人们会不愿意在周日挤进Westfield Sydney City和Chadstone这样的旗舰购物中心?也许现在进行的租金削减谈判,其结果将成为永久性的,而不是暂时性的?

这些都是三个月前人们无法想象的情况。

来自摩根士丹利资本国际/美世澳洲核心月度地产基金批发指数(MSCI/Mercer Australia Core Wholesale Monthly Property Fund Index)的最新数据显示,控制着近310亿澳元不动产的六支占主导地位的基金,上月整体表现下滑。

过去一年的个人投资者回报则可以用“惨淡”形容,如GPT旗下未上市的购物中心基金在过去12个月的回报率为负17.7%,Lendlease经营的一只未上市购物中心基金过去一年的回报率约为负13%。

根据MSIC的数据,月度业绩显示,未上市房地产行业的收益分配正在加速扩大。表现最好的基金与表现最差的基金之间的差距超过17%。零售基金的总回报率处于该指数历史上的最低水平,12个月期间零售基金的平均总回报率为 -6.9%。

该研究结果是根据一些行业超级基金上月减记未上市地产至多10%股权的举动推断出来的。但与上世纪90年代经济衰退和全球金融危机期间的商业地产相比,资产价值的减记要少得多。

MSIC认为,房地产是一种变动缓慢的资产类别。信息的流通需要时间。10%的跌幅并不一定意味着故事的结束。随着疫情的进展,可能会向上或向下修正。

越来越人动用养老金,连锁反应逐渐显现

而近期,随着养老金提前支出的落实,越来越多的基金公司恐怕要面临资金问题。

澳大利亚财政部长Josh Frydenberg上周证实,澳大利亚税务局已经批准了45.6万份申请,总提取额至38亿澳元。这些申请者,将在未来5天内陆续收到养老金。他们基本上选择了10,000澳元的提款上限,平均每人略高于8,300澳元。预计最终将有160万人接受这一方案,未来几周可能会有超过130亿澳元的养老金流出。养老金基金行业则估计,总流出金额可能超过500亿澳元。

魏睿昊表示,他并不支持这一措施。这不仅对整个养老金基金行业有负面影响,并且对提前支取养老金的人也并非是好的选择。

一些行业由于受疫情影响严重,支取养老金的人过多的话,会产生挤兑而导致养老金基金出现流动性问题。这很可能造成一些现金匮乏的基金不得不减少甚至低价抛售资产,使得本已低迷的资产价格进一步走低。在澳大利亚金融市场中,养老金基金可谓是最大的投资者,他们进行抛售,势必进而引发市场动荡。

而对于个人,目前正处于市场大幅下挫、大量资产价格偏低的时期,此时申领养老金,几乎等于在亏损时赎回,长期来看经济利益也收到了损失。在魏睿昊看来,除非家庭现金流非常紧张,不然提前支出养老金并非明智之选。

房地产投资信托基金到底危机重重,还是暂时混乱?

综上所述,传统的投资安全港——房地产投资信托基金(REIT)行业,难以新冠“多米诺效应”的影响。澳股ASX 300 AREIT指数下跌35.2%,远高于ASX 300股票指数下跌20.8%的跌幅,创下1987年以来最严重的板块下跌。投资者的恐慌情绪可见一斑。

魏睿昊则认为,恐慌并无必要。任何投资资产皆有会有价格波动。横向比较,ASX 200指数中的某些蓝筹股同样下挫超过30%,房地产类的投资并没有过于特殊。

此外,房地产作为一种长期稳定性资产,虽然短期因为政府政策限制(如商铺关闭、在家办公等)而影响价格,这半年确实会比较“痛苦”,但中长期仍会回到常态。毕竟疫情不可能永远持续,事实上政府已经开始商议“解封”事宜,当人们的生活恢复正常,商铺、写字楼恢复正常运营,房地产价格趋势也会恢复正常,区别仍是资产本身的质量。

APN地产集团房地产证券首席执行官Pete Morrissey此前也撰文表示,市场有些“过分担忧”了,基于行业当前的状态,情况并没那么糟糕。

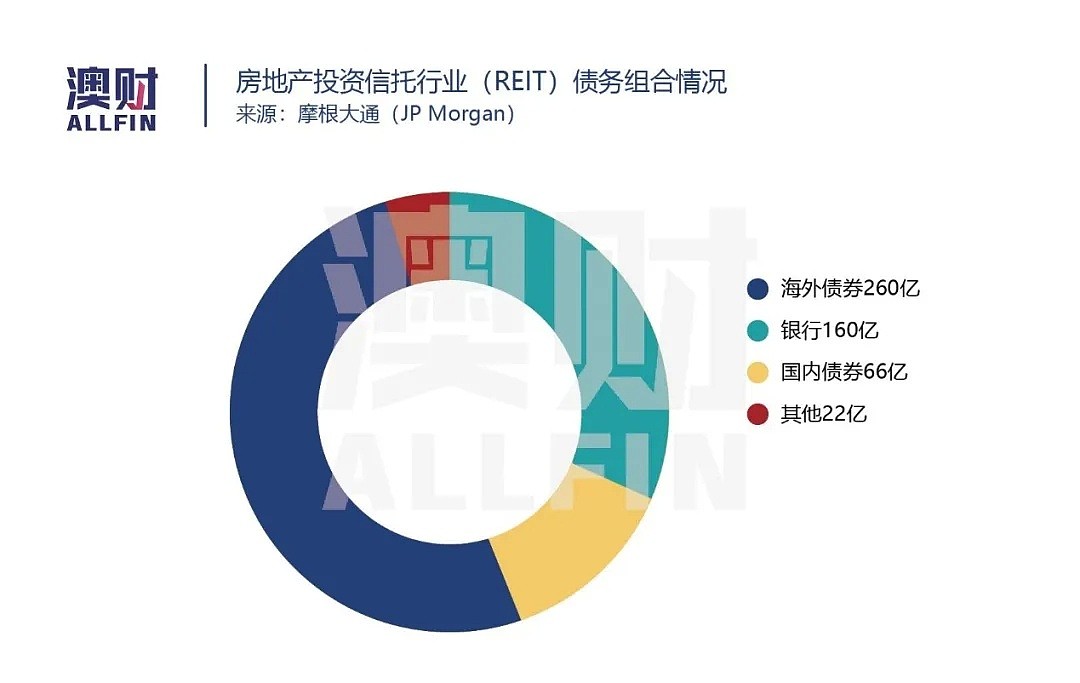

摩根大通(JP Morgan)的研究表明,自全球金融危机以来,澳大利亚REIT的资产负债率持续下降,不仅远远低于2008年,甚至较之过去二十年的平均水平更低。

过去10年间,REIT行业一直努力降低债务水平、增加更多样化的融资来源和改善债务到期状况,这表示,和目前投资者的预期正相反,行业未来筹集资金的可能性更大。

自全球金融危机以来,行业还长期致力于使债务结构多样化。在目前的行业债务中,约有一半来自外国债券,而国内债券占了另外12%。对国内银行作为债务来源的依赖已经大大减少,这意味着该行业不太会轻易地受到特定资金来源的挤压。

债务率较低,来源多样化,任期更长,平均债务期限将近六年。2020年财年,REIT行业所要偿还的债务不到20亿澳元。而整个行业515亿澳元的总债务中,只有不到一半需要在5年内偿还。

用摩根大通的话来形容,“我们认为流动性状况远好于近期的定价水平。”

当然,今年零售行业收入很难预测。但是有充分的理由表明,他们将在下一两年的某个时候恢复正常。原因与数字无关,而与历史规范和人类行为的可预测性有关。

历史告诉我们,流行病肆虐的时候可能看起来像世界末日,但如SARS,MERS,埃博拉病毒和许多其他疾病一样,新冠疫情将会过去。疫情之后,人们还是出门购物、吃饭、娱乐。

确实,被迫待在家里会加速在线零售的增长,市场(Market)和购物街可能都会过时,但购物中心——集中了餐馆、健身房、电影院和托儿中心——是现代化商业地产的载体,也许会更受欢迎。他们聚拢了社区,也促进了人类最深层特征之一的实践,即聚集在一起做事,无论是买奢侈品还是吃炸鸡。

由于被关在别墅或公寓里,见不到朋友和亲戚,我们很容易产生一个想法:一旦解除封锁,曾经的习惯会已被改变,我们会按疫情造成的情况会持续下去。可是,历史上有大量证据表明,我们不会这样。那么,当商业重新如常,REIT的投资回报还会恢复正常。

普通投资者该如何来选择地产基金?

对于地产类型基金的投资,魏睿昊认为有两种类型的资产可以研究。

其一是债权类基金。在博满金资上周圆桌派的节目中曾经提到,目前情况下最安全的是债权类基金。目前的市场情况意味着,会有很多地产的拥有者可能需要额外的融资。在融资过程中,地产债务相对比较安全,因为它的保护显然要高于股权;而且利息收入较为可观,在短期之内表现相对稳定。

其二则与现下热门的“抄底”概念有关。在危机逐渐渡过最高峰,市场信心有所恢复时,做出比较仔细的甄别之后,可以去考量那些上市类型、资产价格跌得比较多,但同时有比较好前景、能够快速反弹的基金。

上市基金,由于其在交易的流通性,下跌时往往幅度会大一些,有些资产价格会远远低于其公允价值。而他们往往有一定的融资能力,如果已经做了一些增发和融资,使得自己的资产负债表表现比较好的话,那么在低价位进入会是较好的机会。在未来的中期之内,出现市场恢复之后,会有强势反弹获利的可能,也许能成功“抄底”。

总之,如果您投资于管理良好的优质地产基金资产,要有耐心,让时间做好工作。好的资产,其价格最终将重回正常,再次反映出他们长期可能获得的收益。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64