养老金回报率强势反弹,富人的“隐藏菜单”是什么?

最近,如果你打开自己的养老金(superannuation)账户,就会惊喜地发现刚刚结束的2020-21财年投资回报率,相比2019-20财年简直是“惊天大逆转”。有些养老金类型的投资回报率甚至超过20%。

对于价值3万亿澳元的澳大利亚养老金市场而言,上个财年股市的蓬勃发展推动该行业实现了二十多年来最为强劲的投资收益。有多达八家养老金基金实现了超过20%的回报。

根据数据研究机构Chant West的统计,大多数澳大利亚人都为自己的养老金选择了增长型投资。在2019-20财年,由于股市在新冠疫情影响下暴跌,大多数增长型基金都出现过亏损。而在2020-21财年,增长型基金中位回报率为18%,即使是表现最差的也实现了13%的回报,创行业24年来的最佳业绩。

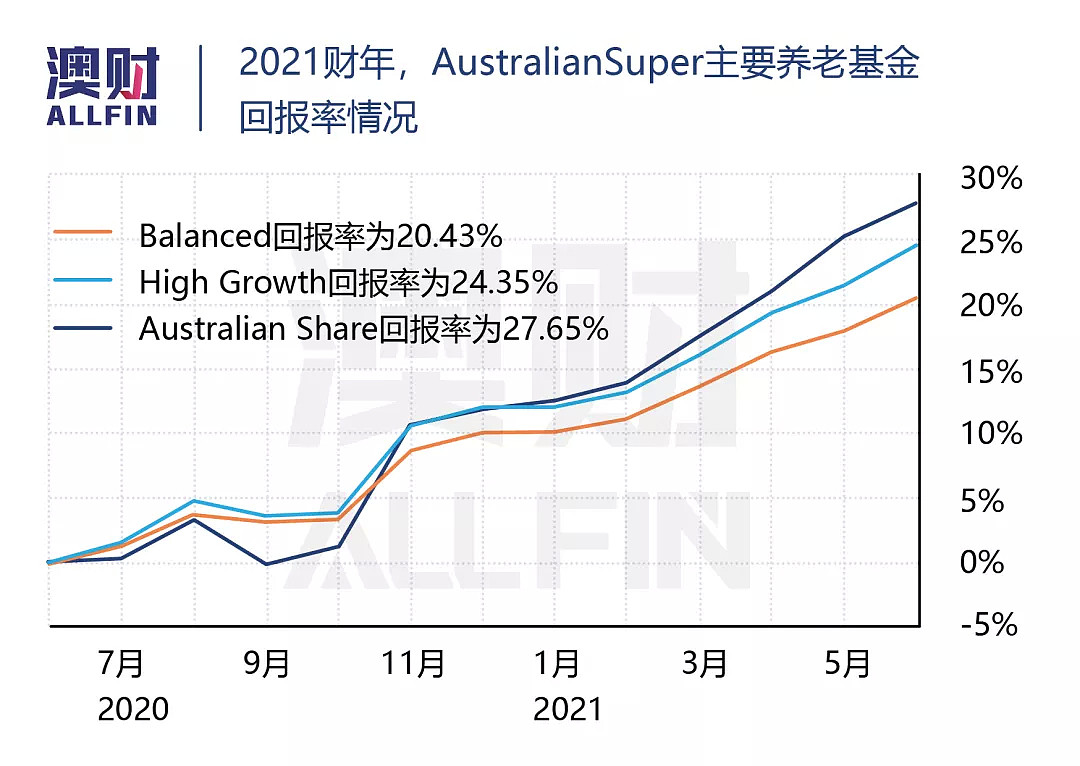

其中,掌管资产超过2000亿澳元,澳大利亚最大养老基金之一的AustralianSuper 2021财年业绩表现就十分强劲,回报率超过了20%。而2020财年,受新冠疫情影响,该养老基金的回报率仅为0.52%,将将做到不亏损。

不过,对于很多人来说,养老金投资仿佛是“最熟悉的陌生人”,明明每个月都在获取和投入,但却很少关心。这次的高回报率终于让一些人开始考量自己的养老金到底该怎么投资。

那么,从这次的养老基金“崛地而起”中,我们可以了解到哪些关于如何选择养老基金的信息,以确保更好更稳健的投资收益?

政府在新的财年又实施了哪些新的养老金政策?

那些财富更多的人——高净值人士又如何管理自己的养老金?

选哪家基金?要看长期回报率

博满澳财首席投资官魏睿昊指出,之所以澳大利亚的各大养老基金能有很高的回报率,这和这些养老金配置的资产有关。

澳大利亚养老基金中,权重最高的资产往往是澳大利亚股票。而在过去一个财年,澳股ASX 200指数就上涨了22%,因此很多养老金有超过20%回报率并不意外。

当然,也有一些养老基金表现更强于大盘,比如AustralianSuper的高增长型(High Growth)和澳股型(Australian share)的回报率均超过ASX 200的涨幅。

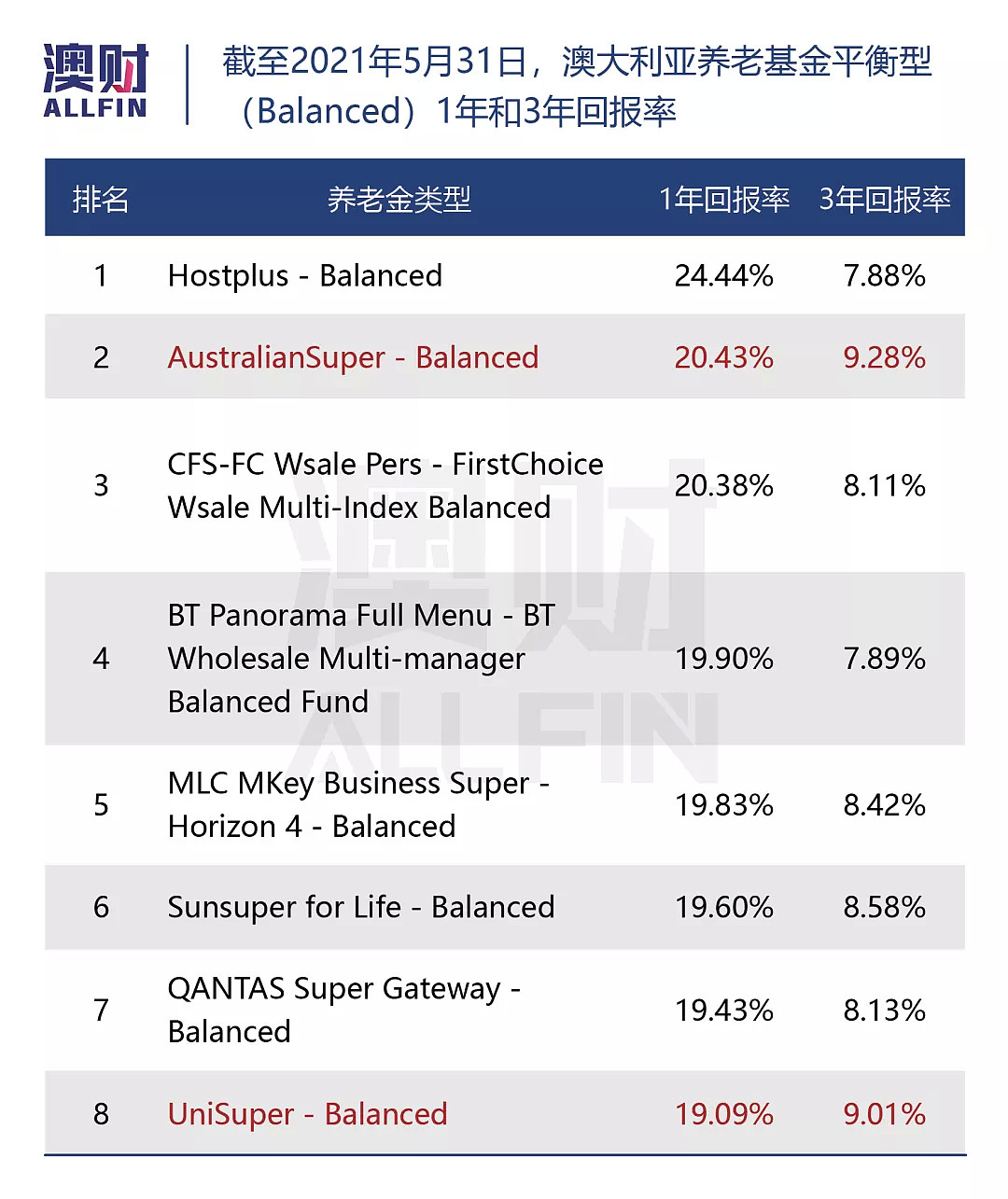

绝大多数养老基金给用户的默认投资策略是平衡型(Balanced)投资。根据澳财统计得到的排名,截至今年5月31日的一年中,平衡型投资表现最好的基金是Hostplus,回报率高达24.44%,其次是AustralianSuper,回报率也有20.43%。

但是,养老金投资是一个长期行为。当周期拉长到包含疫情前的三年时间,就会发现Hostplus的平衡型投资虽然也有年化7.88%的回报率,但是十大最佳表现的同类产品中排名最低,反而是UniSuper的投资回报率最高,达到9.01%。

而综合来看,AustralianSuper的平衡型投资无论短期还是中期,回报率都稳居第二名,是这些产品中值得选择的对象。Hostplus虽然短期回报很高,但中长期回报率较低,说明其投资收益并不稳定。

选哪种投资类型?要看未来增长潜力

如果选定了养老金的公司,又该如何选择投资组合呢?

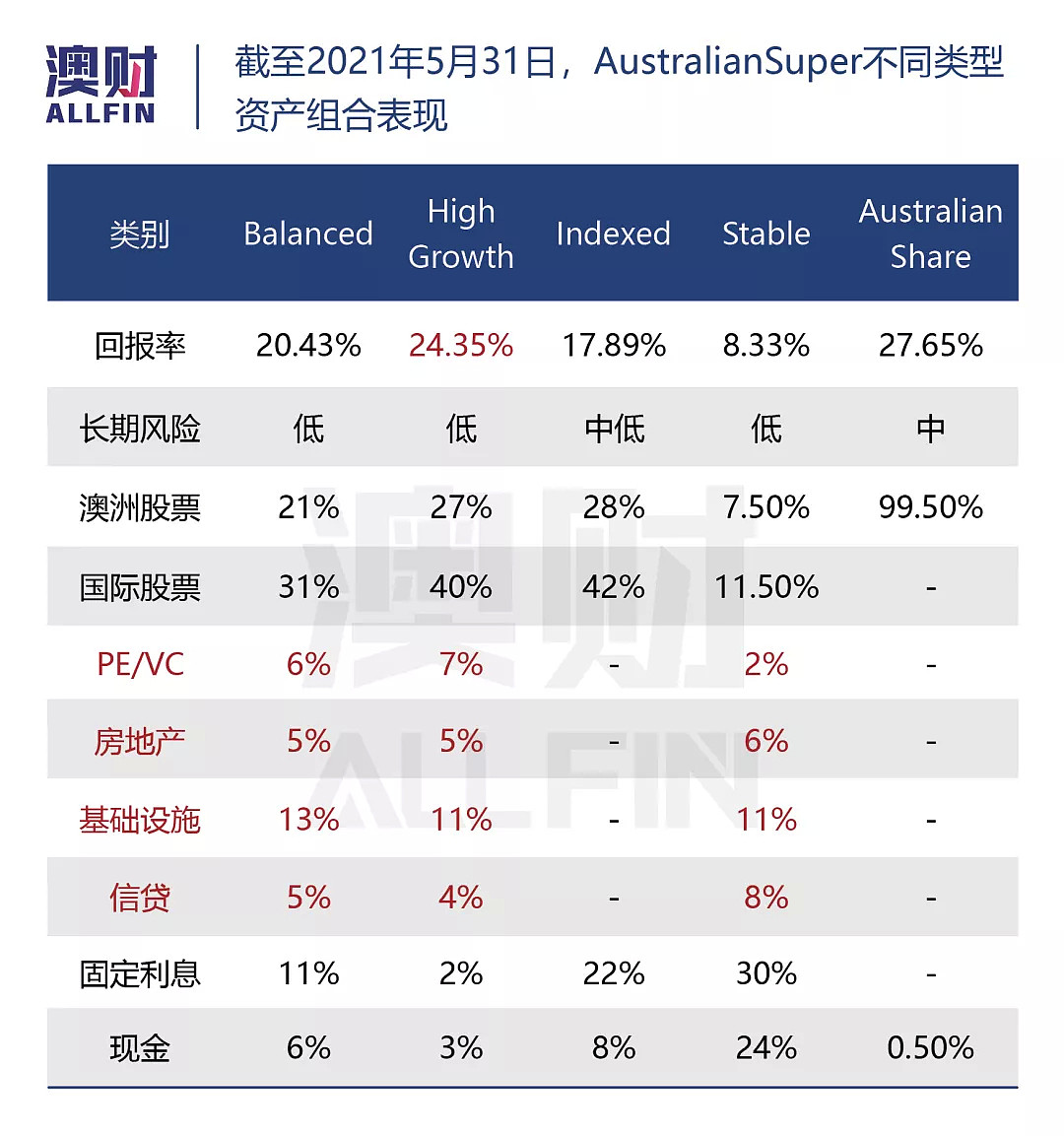

还是以Australian Super 为例,其有五大主要的投资策略可选择:平衡型(Balanced)、高增长型(High Growth)、稳健型(Stable)、指数型(Indexed)和澳股型(AustralianSuper)。

这些类型的资产投资类别又不同,持有资产的风险敞口也不同。比如稳健型,其有30%投资来自固定利息,也就是债券;而高增长型该投资只占2%,主要投资则是国际股票(40%)和澳洲股票(27%)。

澳股型投资则把几乎所有资金都投在澳大利亚股票市场,相当于买了一只澳股基金。不过,它的表现还是相当不错,是过去一年中AustralianSuper表现最好的投资策略。

从AustralianSuper的投资策略中,还可以看到一个新趋势——养老金投向的资产类别更为丰富,增加了不少另类资产类别,其中私募/风投(PE/VC)占比显著增加。在平衡型投资中已经超过房地产。

事实上,AustralianSuper表示在未来5年中,他们将进一步增加投向私募/风投的比例,从4%增长到6-8%,资金量超过90亿澳元。

之所以会有这样的变化,魏睿昊认为,这和过去很长一个周期中,澳大利亚私募/风投市场表现长期好于股市有关。

过去5年,私募/风投市场平均收益率超过12%,远高于二级市场股票(9.6%)以及其它资产类别。

不仅是AustralianSuper,事实上,澳大利亚各类养老金机构在过去6个月增加私募/风投投资 21亿澳元,较此前投资规模提高9%。

在此前有关并购市场的讨论,魏睿昊就曾表示,私募/风投类投资由于不在二级市场交易,系统性风险较低,长期资产回报表现更稳定。

通常来说,投资私募/风投市场最大的问题在于缺乏流动性。但是,由于养老基金的投资周期往往很长,对于流动性要求较低,因此他们投资私募/风投,相较其他投资者更可以理解。

新财年养老金政策变化

分析了不同养老基金机构的表现,和旗下投资策略的情况,也需要对澳大利亚养老金行业的现状和今年新出台的政策进行了解。

就在今年3月,皇家委员会(royal commission)认为养老金管理年费过高,建议限制养老金账户扣除咨询费。同时,部分养老金的表现不尽人意,应当对基金绩效和受托人进行监督。

而到了5月,APRA公布数据,指出多个Super基金在会员费中包含大量管理费,然而还会继续收取额外的管理费用,其中AMG MySuper 收取的会员费中,82%被用作管理费,收费并不合理,上榜养老基金公司还包括Max Super、Suncorp、Mercer Super等。

财长也批评,养老基金公司经常在居民在更换工作时,被毫不知情地收取多项保险费用。

为此,联邦政府提出“your future, your super”,并通过养老金新法案,自11月1日起,更换工作后的养老金将“固定”到原有账户(除非主动更换),并加强监督不合理费用收取。此举将每年减少超过170亿澳元费用(目前澳洲养老金管理池超过3.2万亿,每年管理费超过340亿澳元),被誉为30年内最大的养老金改革法案。

新财年伊始,有不少新养老金政策将进一步实施,具体如下:

自7月1日起:

雇主养老金强制缴款(SG)比例从9.5%提高到10%,对于普通工薪阶层而言,这意味着平均每人每周养老金供款多出6.5澳币,可帮助提高退休后储蓄大约1.9万澳币。

养老金账户税前优惠供款(Concessional contribution)额度从2.5万澳元/年提升至2.75万澳元/年;非优惠供款(Non-Concessional contribution)上限从10万澳元/年提升至11万澳元/年。

总养老金额度从160万澳元提升至170万澳元,超过后无法向养老金账户进行Non-Concessional供款。

移除超额优惠性供款,意味着超过年度优惠供款上限(2.75万澳元)的居民无需向ATO支付额外费用。

自10月1日起:

自管养老金(SMSF)客户必须使用SuperStream转账资金(除非获得豁免)。

自11月1日起:

更换工作后的养老金将“固定”到原有账户中(除非主动选择更换),并加强监督不合理费用收取。

自管养老金:高净值人士的“隐藏菜单”

除了把养老金交给养老基金公司托管的普通模式外,澳大利亚养老金管理模式还有一种“隐藏菜单”——自管养老金(SMSF)。

所谓自管养老金,就政府容许个人在一定法案规定的限制下, 自行管理养老金里用作将來退休的财务资金的投资。每个季度將养老金将打到自管养老金账户,而非第三方独立养老金托管机构普通养老金账户。

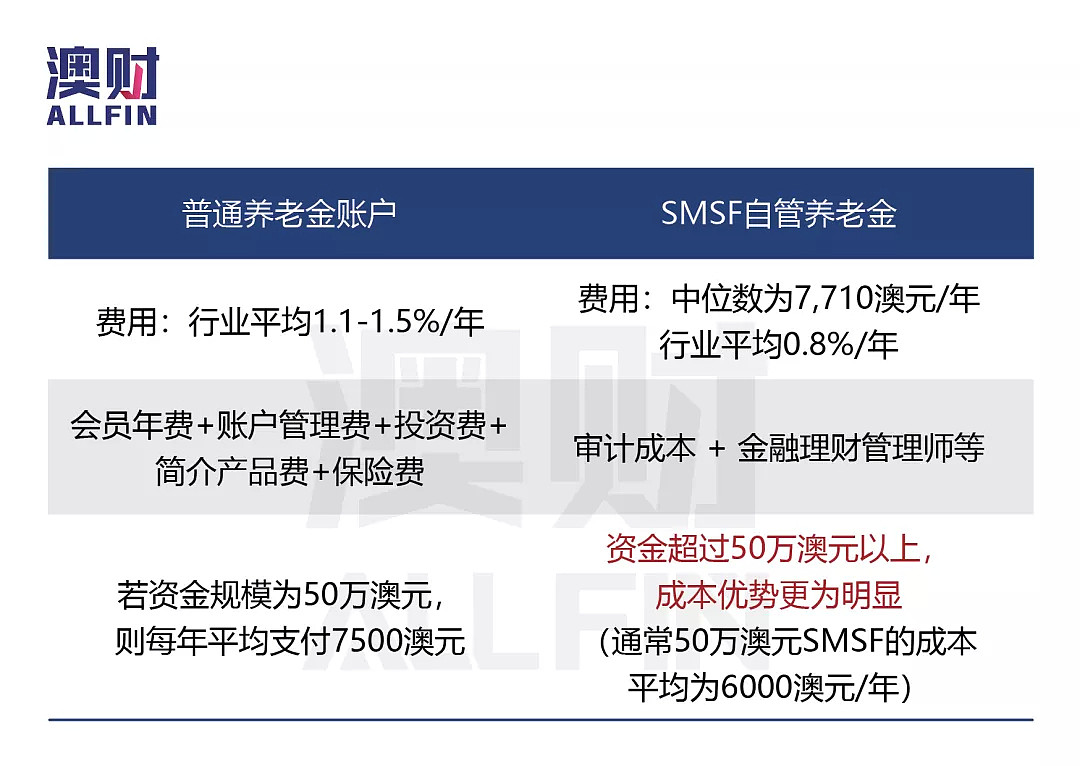

但由于是自行管理,这一养老金模式对客户合规、管理、报告和税务知识要求较高。且该类型养老金的固定成本不低(例如会计费、理财师费用),往往建议养老金账户超过50万的人采用,否则各项费用将压低回报率。因此,使用这一养老金管理模式的不少是资产数量较大的高净值人士。

魏睿昊指出,尽管自管养老金的门槛比较高,但相应地,它也有许多普通养老金账户不具备的优势。例如:

可以整合家庭成员的养老金,不必分散在很多个账户;

更好地掌握投资决策,例如能够直投地产、私募、股权等;

由于养老金有较低的税率,这方式更能实现投资税务减免;

对于高净值人士而言,自管养老金反而可以避免目前被皇家委员会诟病养老金各类管理费行政费,降低高额养老金所带来的运营成本。

无论是选择第三方养老基金托管,还是自管养老金的模式,选择养老金投资时还是需要把眼光放得更长远,毕竟这事一笔较长远的未来会使用的资金。而选择合适自己的养老金账户类型,取决于每个人的金融状况和财务需求。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64