加密货币崩盘或为经济提前扫雷(组图)

本文转载自华尔街日报,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

今年加密货币的崩盘具有典型银行危机的所有特征:挤兑、贱卖、传染。只是没有涉及银行。

看看加密货币平台Voyager Digital Holdings Inc.、Celsius Network LLC和FTX Trading Ltd.以及对冲基金Three Arrows Capital的破产申请,你会发现它们最大债权人的名单中没有任何银行。

破产申请并非一清二楚,它们将许多最大的债权人称为客户或其他加密货币相关公司。换句话说,加密货币公司是在一个闭环中运作的,在这个闭环中彼此盘根错节,但与传统金融行业几乎没有明显重大联系。这就解释了一个曾经价值约3万亿美元的资产类别如何可能蒸发掉72%的价值,知名中介机构如何可能破产,而对金融系统却未产生明显的溢出效应。

耶鲁大学经济学家Gary Gorton和密歇根大学法学教授Jeffery Zhang在即将发表的一篇论文中写道:“币圈......基本上在自己的圈子里循环。”论文称:“一旦加密货币银行从投资者那里获得存款,这些公司就会借款、贷款,并相互交易。它们不跟与实体经济相连的公司往来。”

鉴于监管机构和银行家接受加密货币的压力不断加大,几年后情况本可能会有所不同。而加密货币崩盘可能已防止了这种情况乃至一场范围大得多的危机发生。

长期以来,加密货币一直被宣传为不受监管、匿名、无摩擦、更容易获得的替代传统银行和货币的选择。然而,加密货币如雨后春笋般涌现的这样一个生态系统看起来很像银行系统,接受存款和提供贷款。Gorton和Zhang写道:“加密货币借贷平台再次重塑了整个银行业……如果一个实体从事借贷业务,即使它没有被贴上银行的标签,它在经济上也等同于一家银行。”

就像银行系统一样,加密货币使用杠杆且相互关联,因此很容易受到具有破坏性的挤兑和问题扩散的影响。今年的危机始于5月,当时所谓的稳定币TerraUSD崩溃,因为投资者对其背后的支持资产代币Luna失去了信心。传言称Celsius在Terra和Luna上赔了钱,导致其存款被挤兑,7月份Celsius申请了破产保护。稳定币是指旨在维持对美元恒定价值的加密货币。

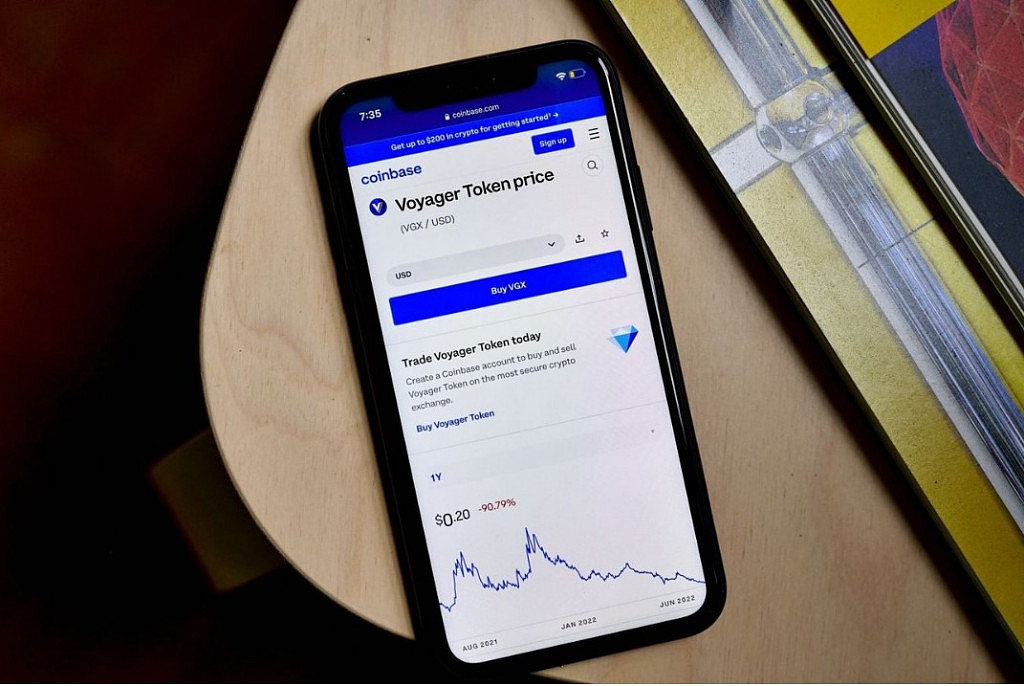

此前投资了Luna的加密货币对冲基金Three Arrows不得不清盘。贷款给Three Arrows而蒙受的损失以及Celsius崩盘引发的连锁影响迫使Voyager进入破产保护。

与此同时,FTX的交易关联公司Alameda Research与Voyager之间相互贷款,而Alameda和Celsius也是互有风险敞口。但正是FTX和Alameda的关联成为了这两家公司垮台的根由。像许多平台一样,FTX发行了自己的加密货币FTT。但被发现FTT构成了Alameda的主要资产后,另一个主要平台币安(Binance)表示将抛售自己持有的FTT,从而触发了导致FTX崩溃的挤兑。

另一家加密货币贷款机构Genesis Global Capital对Three Arrows和Alameda都有风险敞口。在FTX倒闭后,Genesis已经暂停提款并寻求获得外部现金。据《华尔街日报》(The Wall Street Journal)报道,另一家对FTX和Alameda有风险敞口的加密货币贷款机构BlockFi正准备提交破产申请。

金融稳定监管委员会(Financial Stability Oversight Council, 简称FSOC)在10月份的一份报告中用一张大表很好地显示出这些加密货币参与者之间盘根错节的程度;该委员会由多家联邦金融监管机构组成。

对历史学家来说,这一连串的危机蔓延和崩跌让人想起1837年至1863年的自由银行时代,当时银行发行自己的纸币,欺诈行为猖獗,挤兑、暂停取款和恐慌时常发生。然而,虽然这些危机都使商业活动受到冲击,但加密货币并未给经济带来太大影响。

的确,一些投资者,从不太专业的个人到大型风投机构和养老基金,都遭受了损失,有的甚至连处境都发生改变。但这与威胁到贷款机构和更广泛金融系统偿付能力的那类损失有本质区别。

当然,不能排除银行的一些贷款或投资损失。银行还为加密货币公司提供保管和支付服务,并持有它们的现金,例如用来支持稳定币。一些为加密货币公司服务的小型银行受到了大量存款外流的打击。

传统金融没有什么动力去建立与加密货币的联系,因为与政府债券、房贷、商业贷款甚至衍生品不同,加密货币在实体经济中没有发挥任何作用。人们基本不将加密货币作为支付手段,除非是在不可追踪性至关重要的地方,比如洗钱和勒索软件。大肆宣传的加密货币创新,如稳定币和去中心化金融(DeFi),主要是促进加密货币的投机,而不是有用的经济活动。

加密货币的恶名让巴菲特(Warren Buffett)和摩根大通公司(JPMorgan Chase & Co., JPM)首席执行官戴蒙(Jamie Dimon)等主流金融家望而却步,也使得监管机构对银行参与其中深感不安。随着时间的推移,这种情况迟早会改变,不是因为加密货币变得更加有用,而是因为它为投机者及其支持的生态系统创造了如此庞大的利润。

一些银行已经对加密货币公司进行了私募股权投资,包括摩根大通在内的许多银行正在投资区块链——这是一种支撑加密货币的分布式账本技术。大量加密货币游说资金正促使美国国会建立一个监管框架;在这个框架下,替代美元已告失败的加密货币可以成为股票的一个风险更大、监管更少的替代品。

如今,受破产和丑闻的影响,加密货币想要被传统银行业完全接纳,将不得不等待更长时间,或许永远也等不到那一天。昔日,银行业危机的终结需要用国家货币美元来取代私营机构发行的货币,创建美联储作为最后贷款人,建立存款保险机制和实施全面监管。

不过,眼下还不清楚同样的药方是否适用于加密货币:有效的监管将在很大程度上消除其魅力之源——效率和匿名性。与此同时,虽然美国经济显然需要一个稳定的银行系统和货币,但没有加密货币,也会做得很好。

本文转载自华尔街日报,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64