逆市天价收购,这位“股市大牛”交出成绩单:赚了!(组图)

澳大利亚医药龙头股——CSL Ltd (ASX:CSL),上周二发布了2022-23上半财年的财报,作为澳大利亚医疗行业市值最大的生物医药公司,CSL在本次财报季中总营收同比增长18.9%达到近72亿美元,算是交上了满意的答卷。

澳财投研通过对最新财报的解读发现,去年8月,CSL以167亿澳元的“天价”,“逆市”收购的全球领先的治疗缺铁和肾病的制药公司Vifor Pharma,为其贡献了8.89亿美元的收入,占CSL近72亿美元总收入的12.3%,业务增长率同比达到了15%,其中有4.27亿美元(约50%的收入)是Vifor核心产品——治疗缺铁疾病的药品所贡献的。可以说,大手笔收购Vifor仅5个月后就初见回报。

此外,血浆制品仍是CSL“看家”主业。根据公司最新数据,2022年血浆采集量增长了36%,超出了疫情前10%的水平。因此,血浆采集业务的反弹将成为未来盈利的最大推动力。截止发稿,CSL收盘价为297.96 澳元。不过彭博、麦格里对CSL依然看涨,预计强劲的血浆采集增长会推动盈利目标价在333-343澳元。

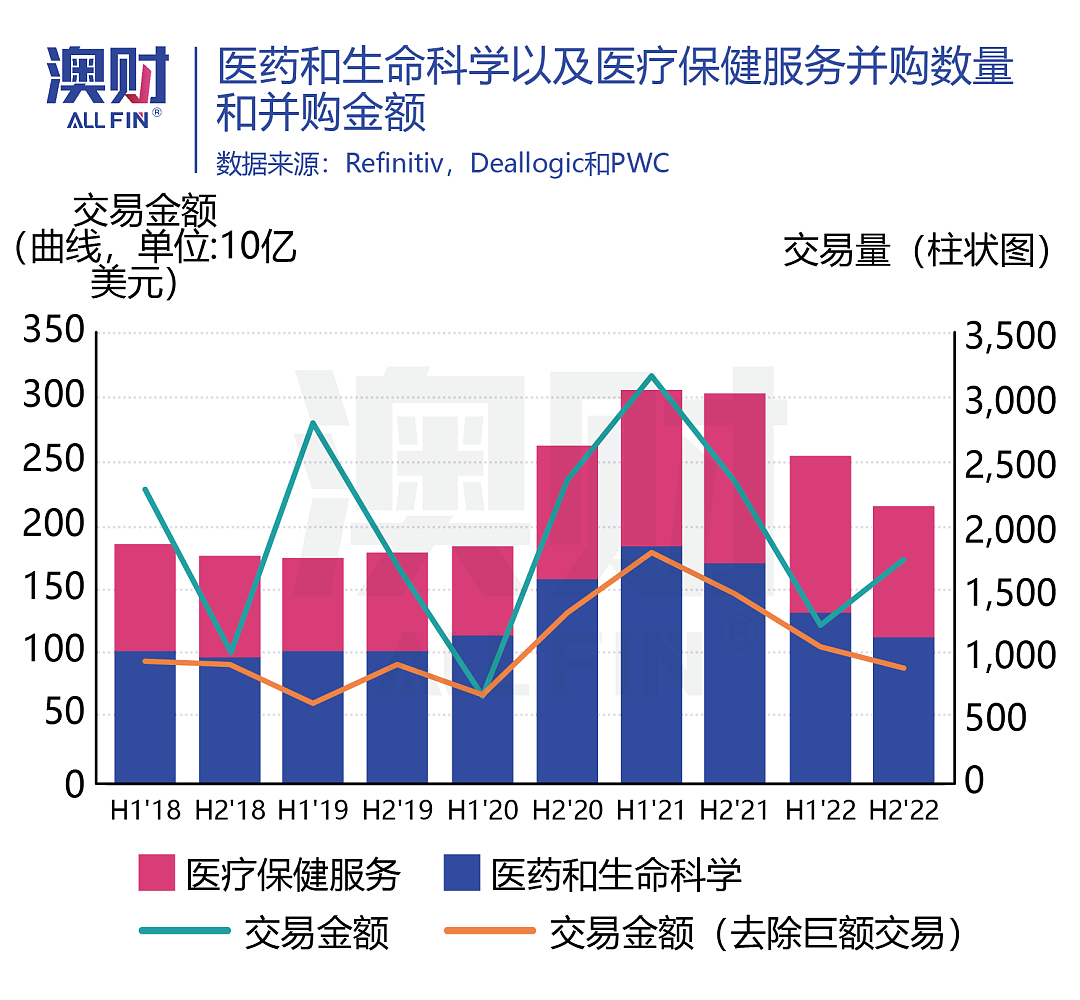

值得注意的是,PwC(普华永道)预计,全球制药和生命科学以及医疗保健服务的并购在2023年会出现反弹。业界认为,生物制药行业的曙光已经到来。由于大量资本正在争夺创新性资产并且手上握有大量已募集未投资金,这将会推动今年的医疗并购活动。

1,收购Vifor,实际给CSL带来了什么?

根据最新的CSL 2022-23年上半财年报告,公司总营收增长18.9%,其中Vifor业务在短短5个月的时间中,就带来了8.89亿美元的收入,这也是Vifor业务纳入集团收益后的第一个财报季。应该说,Vifor给CSL带来的收入增长符合分析师的预期。而完成对Vifor的收购,是即将于2023年3月退休的CEO Paul Perreault(下图)在CSL干的最后一件大事。

时间拉回2022年,尽管疫情这只“黑天鹅”曾让人们陷入困境,但医药业却是受益的行业之一。只是,谁也没想到,短短2年后,这个在疫情期间风生水起的明星行业,会在短时间里陷入沉寂。

去年初,随着全球主要国家恢复开放,制药和生命科学,以及医疗保健服务行业的“疫情红利期”也宣告结束,衡量行业活力的并购指标出现了严重下滑,数量和价值分别下降了23%和46%。

澳大利亚的医药行业也被波及,加上加息导致资金成本上升,投资者放弃了需要较长时间才能实现盈利的高风险股票,导致许多小型医疗公司的股价一度直线下跌,跌幅最高达85%!

然而,在市场情绪最为低落的至暗时刻,作为澳交所市值排名前三、澳洲最大的医药上市企业,CSL“挺身而出” 宣布167亿澳元收购Vifor Pharma,这也是澳交所近30年以来最大的一笔交易!收购的消息如同强心针,重新为行业燃起了希望的火炬,一些专注研发且基本面良好的医药企业止跌回升。

截至22年11月21日,ASX200指数自5月加息之后下跌了1.47%,而同期医疗板块则逆市上涨了4%!

CSL当时的并购不可谓不大胆,毕竟21-22财年公司的总营收也才150亿澳元。CSL自1994年6月8号在澳交所挂牌上市以来,迄今为止已有28年。也因此,收购后会给这家老牌医药公司和行业带来怎样的影响,一度成为投资者和业内人士非常关注的问题。

随着最新财报的发布,一切的答案浮出水面。CSL CEO Paul Perreault当时的收购决策也被认为是明智的,赶上了生物科技行业反弹的早班车。Paul Perreault瞄准的则是一个快速发展的领域——从行业的角度出发,肾脏疾病发病率正在快速增长,全球每年有200万患者接受透析,美国成年人中约有3700万人患有慢性肾脏疾病。

因此,他希望将Vifor业务打造成为继Seqirus疫苗部门之后CSL的另一个业务支柱。事实证明,此次收购Vifor带来了三大好处:

好处1:

利用Vifor在缺铁和肾病领域的专业扩大CSL自身的研发渠道,填补其在该领域现有的研发空白。

多年以来,CSL Behring一直在研究预防器官移植患者排斥反应的潜在药物,CSL可以利用Vifor在肾病的专业来加速其在自身药物研发,让Vifor可以与其现有的免疫缺陷核心疗法的现有产品组合互补。

好处2:

利用Vifor与肾脏透析公司Fresenius的合作伙伴关系,获得进入世界第二大医药市场——中国的机会。

中国有世界上最大的缺铁性贫血人口,患病率估计为20%。Fresenius在中国有长期业务关系,其销售网络覆盖中国所有城市和地区。Vifor在和Fresenius建立战略合作后,在中国成立了一家合资公司,专注于静脉铁产品组合的营销和商业化。

好处3:

分散依靠单一业务带来的风险,拥有更多元化的收入。

收购Vifor的思路与此前收购Seqiurs业务类似,CSL自2013年收购诺华疫苗(现为CSL Seqiurs业务部门)后便开启了横向扩张,目的在于可以拥有更多元化的收入。同时利用自身在医药领域的龙头地位进行资源整合,从而拥有更高的议价能力并且巩固自身地位。

值得一提的是,在收购Vifor前,CSL过于倚重Behring的血制品业务,其占总营收的81%,由于血浆收集在疫情间受到了严重影响,也让CSL一度陷入过被动。

PwC(普华永道)在最新的医疗行业并购研究报告中表示,大型制药公司通常会寻找并购机会以实现其增长计划,他们寻求通过早期的生物技术收购来填补其研发中的现有空白,因此中型生物技术公司(市值在50亿美元至150亿美元之间)将受到关注——这也完全符合CSL收购Vifor的思路。

2,血浆制品仍是CSL“看家”主业

总体来看,本次财报季中CSL总营收同比增长18.9%达到近72亿美元,算是交上了满意的答卷。

但是由于血浆收集成本增加,以及收购Vifor的相关费用(一次性成本)影响了公司的利润,净利润下滑7.8%至16.2亿美元。

另一个影响利润的主要因素是美元汇率的变化,但是如果按固定汇率计算,公司总营收同比增长25%,净利润达到17.66亿美元,与去年同期17.6亿美元相比基本保持稳定。

公司的半年业绩表现略高于预期,股价也在财报公布当上涨了1%。公司宣布派发每股1.07美元的中期股息,较去年同期上涨了3%。

CSL公司目前有三个业务部门——Behring血浆制品、Sequirus疫苗业务和收购不久的Vifor业务。其中核心业务Behring占总营收的64%。

此次CSL能实现营收强劲增长主要是得益于旗下Behring业务,营收达到45.56亿美元,同比增长11%。其明星产品免疫球蛋白类药品(IG)是带动营收增长的主力军,销售额达到22.27亿美元,同比增长19%。

Behring业务由于高度依赖美国的血浆捐赠,在疫情期间受到严重影响,在过去两年一直表现平平。然而自2022年下半年开始,CSL的血浆采集量和运营成本已经逐步恢复正常。

根据公司最新数据,2022年血浆采集量增长了36%,超出了疫情前10%的水平。

另一方面,由于美国是世界上为数不多的有偿献血的国家之一,在通胀的压力刺激下,可以吸引到更多的捐赠者(包括来美献血的墨西哥人),因此血浆采集业务的反弹将成为未来盈利的最大推动力。

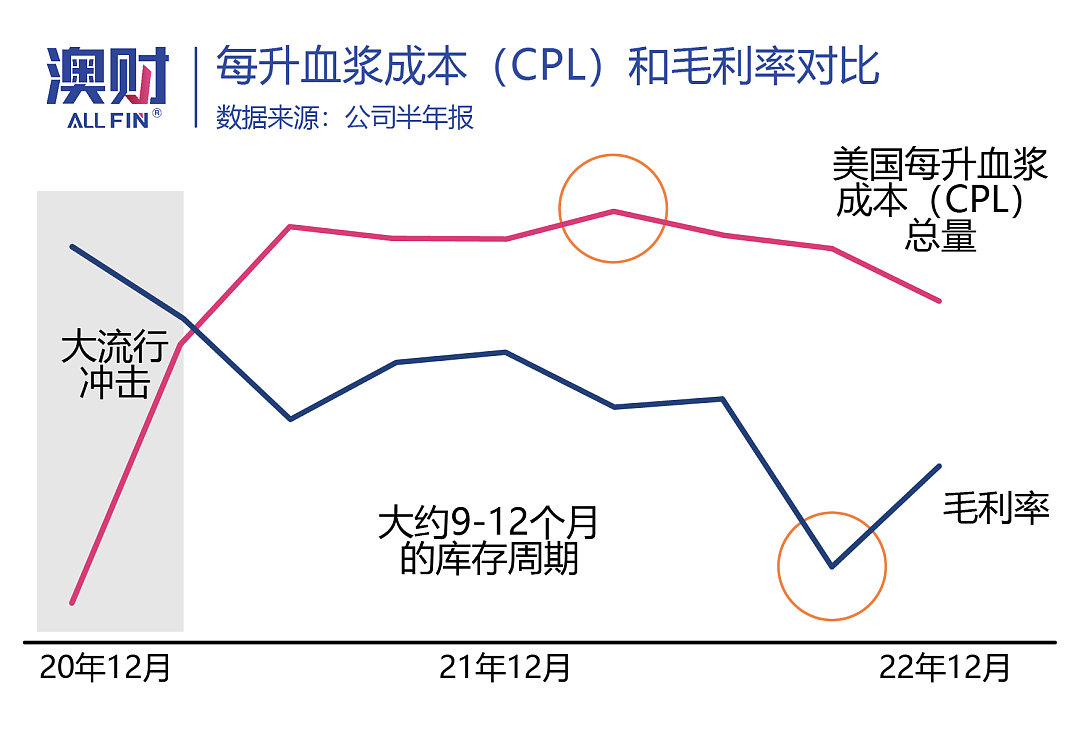

同时值得注意的是,血浆制品的制造时间较长通常需要9-12个月,从下图可以看出,当前CSL生产出来的血浆制品正是库存中成本最高的,因此利润率的下滑也正好卡在了本次财报的周期上。

不过CSL表示,利润率下滑只是暂时的,目前每升血浆成本(CPL)已经下降了10%左右,从图上也可以看出,利润率已经开始出现反弹,预计中期利润率会持续转好。

除了Behring之外,Seqirus(疫苗)业务部门也录得了强劲增长,虽然该部门业绩受到疫情之后疫苗接种率下降的影响,但依然实现了9%的营收增长,销售额达到17.38亿美元。

CSL也给出了强劲的收入预期,预计营收增长能达到28-30%,税后净利润能达到27-28亿美元实现13-18%的利润增长。核心业务的强劲增长也是CSL敢“逆势而为”的勇气所在。

CSL当前的估值为47.7倍,高于过去5年平均41.6倍。不过彭博、麦格里对CSL依然看涨,预计强劲的血浆采集增长会推动盈利目标价在333-343澳元。高盛和晨星对CSL的股价持中性态度,认为当时估值过高,其公允价格估计为315澳元。

3,生物制药行业的曙光已经到来

澳财投研发现,生物医药行业的并购活动从2022下半年出现开始活跃的迹象。根据下图所示,虽然交易量依然在下滑,但交易金额已经出现反弹,其中一笔巨额的收购案就发生在下半年。

2022年12月,美国生物制药公司Amgen宣布以278亿美元的价格收购Horizon Therapeutics,溢价47.9%,挽救了生物制药并购黯淡的一年,而对于Amgen而言,这也是公司历史上规模最大的交易。

据了解,Horizon是一家经营罕见病药物制造公司,Amgen通过收购Horizon获得了已上市产品包括甲状腺眼病药物、通风治疗药物等。该交易被与2020年阿斯利康以390亿美元收购Alexion进行了对比,显示两笔交易均以争夺罕见病和免疫疾病药物治疗为主要收购动机。

可以看出,类似于CSL收购Vifor这样的大型收购案不只是个例,市场的萎缩并没有停止大型生物科技公司通过并购来实现业务增长的脚步。

PwC(普华永道)预计,全球制药和生命科学以及医疗保健服务的并购在2023年会出现反弹。显然,在经历过2022年生物科技行业并购活动大幅缩水之后,由于大量资本正在争夺创新性资产并且手上握有大量已募集未投资金,这将会推动今年的医疗并购活动。

澳财投研观点

Paul Perreault(左)和即将接任CEO职位的Paul McKenzie(右)

全球化是CSL的生存之本。

在经历了生物科技行业并购活动最惨淡的时刻之后,CSL以164亿澳元收购Vifor可谓是是行业内的点金之笔,从最新的财报上看,CSL这一步并没有行差踏错,而是谋定而后动的结果。

即将卸任的Paul Perreault在他十年的任职期间,见证了CSL的股价上涨400%,他认为,如果没有全球化的抱负,CSL就不会成为一家价值 1500 亿澳元的公司。如果CSL没有离开澳洲(向全球拓展),就会成澳洲另一家在竞争中失败的小公司。

在Perreault 的策略下,CSL通过全球并购来获得进入新领域的入场券来填补自身的研发空白,并且踏上了医疗行业反弹的早班车,也为公司未来更多元化的业务发展奠定了基础。

值得一提的是,由于生物制药的研发通常需要数十年的时间,近期ChatGPT让AI概念再度火爆出圈,让人工智能的力量和生物科技相结合在加速药物研发方面也起到至关重要的作用。

CSL也透露,公司已经成立了人工智能小组来深度分析推进一些早期研究的技术,而人工智能有潜力在实验室中完成繁重的工作,最终能够在不需要翻培增加工作人员的情况下,将研究组合扩大一倍。

因此,无论是并购还是布局AI融合,CSL正是在自身业务从疫情中逐步恢复的情况下,提前布局新的领域,赶上了生物科技行业反弹的早班车,这也体现出大型医疗公司拥有更长远的战略眼光。

除了CSL这样成熟的大型制药公司外,其他中小型医药公司,如果拥有可以商业化的产品和技术,并且可以保持高速增长的情况下,在全球生物科技行业回暖之际,也将拥有更突出的表现。

由博满澳财参投的医疗器械公司EBR Systems(ASX:EBR)就是其中的一个代表,公司研发的专利产品WiSE无引线的超微型心脏起博器,其三期临床试验的初步结果将于今年上半年发布,随后将提交最终美国食品和药品管理局(FDA)进行PMA(产品上市前核准),并且进行商业化。我们可以看一下EBR的首席执行官接受澳财专访的视频。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64