券结基金“爆火”的AB面(组图)

股市震荡调整的这三年里,基金新发市场也处于冰河期。

2021年,还偶尔可见明星基金经理挂帅的百亿爆款基金;2022年,市场处于疫后复苏的乐观预期中,期间也不乏董承非、周应波等公募大佬“奔私”后吸金无数。

但在刚过去的2023年,类似发行神话几乎全都消失了。在募资压力下,基金公司和代销机构花式操作轮番上阵,“保成立”成为基金公司的第一目标。

比如,基金公司自掏腰包的发起式基金,或者借助“朋友圈”资金的友情支持,“保成立”后再悄悄撤资,亦或是利用基金交易佣金换取券商的销售规模、销售返佣等“灰色”手法。

也是在此背景下,这两年证券公司交易结算模式(以下简称券结模式)风生水起。截至2024年1月22日,市场上券结基金超过900只,合集规模超过7000亿元。开年以来,就有6只券结基金成立,合计规模逼近25亿元。

所谓券结基金,简单来说就是“基金公司委托券商开立资金帐户,完成基金产品的交易与清算,而券商则作为结算交收主体全程参与基金的交易、托管及结算过程。”

券商交易系统费用相对低廉,这降低了公募的运营成本,而券商的深度参与在一定程度上又可以保证基金的发行规模,可谓双赢。

如果说在券结基金问世的前两年,其规模增长主要来自于公募基金的试水和监管的推动,那么如今,在券商降佣金的大趋势下,券结基金正在迎来发展的“第二春”。

因为券结模式能绕开对单一券商15%的分仓限制,负责结算的券商可以独揽全部交易佣金,而基金公司也可借此撬动销售资源,这无疑为徘徊在规模生死线的中小公募提供了一个新的出路。

但不可忽略的B面是,当公募和券商的利益高度绑定,在“规模至上”的商业诉求下,基金公司或许又将走回“以佣金换销售”的老路,而本应努力转向“买方投顾”模式的券商也可能“开倒车”。

基金、券商“抱团取暖”

自2019年试点转常规以来,券结基金在新发基金中的占比逐年提高。2023年,券结基金的发展进一步提速。去年,公募行业共成立1270支基金,其中券结基金就有307只。

直观来看,券结产品的火爆在于它同时切中了券商和基金的需求:基金公司需要券商的销售资源来保证发行规模,券商则意在基金交易带来的可观佣金,双方一拍即合。

从基金公司的券结产品数量和分布来看,中小公募管理人、券商资管系公募更青睐这种结算模式,其中,西藏东财基金、国泰君安资管、中泰资管、惠升基金的券结产品数量居前。

制图:光述Lightell,数据来源:wind

制图:光述Lightell,数据来源:wind

其背后的原因也不难理解,一直以来,商业银行或头部互联网代销渠道的准入“硬”门槛较高,比如,公司排名、历史业绩、投研基础等,中小公募往往难以达到标准。

即便争取到“准入”,基金公司往往需要投入不少的人力和物力去配合代销渠道联合运营,甚至不乏氪金买曝光、买流量等操作。

相较之下,券结模式的合作门槛较低,并且可以通过“独家”合作换得券商资源的全力支持。

尤其,对于一些持有公募牌照的券商资管来说,还可以与券商母公司联合,这样既能保证了基金发行,又能为母公司贡献佣金,可谓是一举多得。

事实上,近年来在经纪业务内卷,佣金持续下降,以及财富管理业务转型加速的大背景之下,券商也迫切需要寻求新的业务增量,而券结基金就是一个现成的选择。

可以预见的是,未来在基金销售渠道上,券商将与银行、第三方销售机构抢食蛋糕,而发展券结产品,能够让其深度参与公募产业链中,争取更多的利益和机会,不少券商甚至将券结模式作为下一步发展的战略重点。

例如,兴业证券就在2022年半年报中提到“以布局基金ToB业务为新抓手,建立券结业务生态圈,通过做深研究服务、做大合作覆盖面、做好产品池,以获取优质产品资源为切口,拉动券结模式由1.0向2.0升级。”

目前,券结市场头部格局初现,综合实力较强的券商已占据先发优势。2021年上半年,券结基金对中信证券、广发证券的佣金贡献率占比已经达到12%、10%(数据来源:兴业证券研报)。

近两年,越来越多的头部公募也开始试水券结模式,比如易方达、招商、博时等。2022年下半年,募集百亿的易方达品质动能三年持有,采用的就是券结模式。

从产品层面来看,相较于主动权益基金,去年“井喷式”增长的指数基金更偏爱券结模式。

今年以来,易方达中证港股通互联网ETF、南方沪深300ETF相继发布召开持有人大会的公告,审议由原来的银行交易结算模式转换为券结模式

因为指数基金侧重场内交易,券结模式有利于基金的交易结算安全和资金效率的提升;ETF和指数基金的产品特性也匹配券商客户,把佣金和券商绑定,也有利于券商发挥做市商的功能。

与此同时,监管也为券结基金的发展添了一把火。

2023年9月,证监会发布优化公募基金管理人证券交易模式的方案。证券交易模式选择方面,允许符合条件的公募基金管理人结合自身需求自主选择证券交易模式。

眼下,在监管、公募和券商等合力推动下,券结基金的热度正持续升温。

券结基金的前世今生

早在2017年年底,证监会就发文开始试点券商结算模式,要求新成立的基金公司采用券商结算模式。

2019年初,券结基金由试点转入常规,监管鼓励老基金公司的新产品也采用券商结算模式。

从公募行业发展的视角,券结基金是一次在产品设计上的创新,它打破了长久以来银行垄断结算交收的模式,让券商在基金结算中有一席之地,也让市场竞争更活跃。

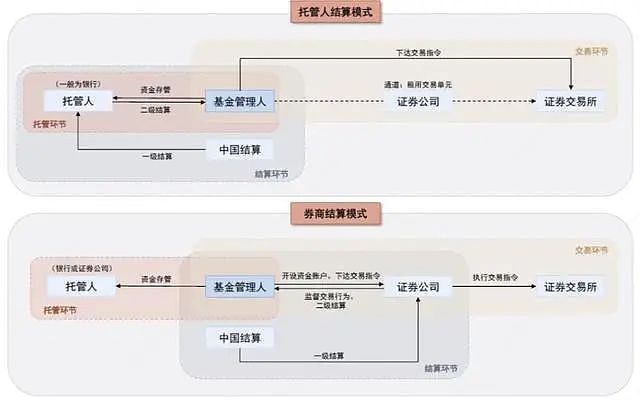

通常来说,一只基金的运作包含交易、托管、结算等几个核心环节。

基金公司作为管理人,租用券商的交易席位,发出交易指令开展交易。而每只基金会有一个托管基金资产的机构(主要为银行,部分为券商),基民买入基金后的资金存放在基金公司在托管行开设的托管账户内,托管人保管资金避免基金公司挪用。

此前,商业银行几乎垄断了公募基金的托管、结算。公募基金虽然租用券商交易单元,但所有交易指令为直接发送至交易所,托管与结算均由银行承担,券商在其中的作用仅是一个简单的“通道”。

在此模式下,基金公司交易指令直接到达交易所,有可能存在超买/超卖的情况。因为托管人等结算是T+1,即计算买卖股票数、成本、收益,结算完得出基金净值需要一个交易日的时间,无法做到实时验资验券。

这样一来,交易时无法实时校验账户里的资金,这意味着即便账户里没钱也可以先买股票。但如果交易员手误下错单,麻烦就出现了。

2013年,光大证券“乌龙指”事件的发生,部分原因就在于这种模式的缺陷。

由于在银行结算模式下,交易不是实时结算,再加上交易系统判断有误,导致光大证券策略投资部在进行ETF套利操作时重复下单,234亿的错误买盘一度让上证综指上涨5.96%,引发市场急剧动荡。

这件事导致光大证券当日亏损1.94亿元,最终被罚款5.2亿元,策略投资部解散,相关人员被市场禁入,光大证券新业务被暂停审批。

同样的情况,如果在券商结算模式下可能就会避免。

事实上,交易所很早便意识到银行结算模式存在的漏洞,曾在2017年11月组织了一场专题讨论,计划对公募基金的交易模式进行转换,即从银行结算模式转换为券商结算模式。

当年,中国结算便推出了公募基金采用证券公司结算模式的试点草案,提出推动托管资格和结算资格等审批分离,逐步将银行结算模式变更为证券公司结算模式的改革思路,同时继续配合相关机构推动落实托管行交收责任。

两种结算模式对比,来源:中金公司研究部

两种结算模式对比,来源:中金公司研究部

在券商结算模式下,公募基金的交易指令由基金公司先传至券商中央交易室,再由券商分发至交易所,券商不再扮演“通道”角色,而是包揽了基金交易、托管、结算等职能,这在一定程度上提升了基金资产交易结算的安全性、风险可控性。

降佣大潮下的新格局

如果说监管的推动让券结基金进入公众视野,那么在券商降佣的大趋势下,券结基金所具备的佣金上限豁免优势,则加速了它的普及和爆发。

一直以来,基金公司执行基金产品的日常证券买卖就需要租用券商的多个交易席位,由此,券商则会获得相应的交易佣金,又称分仓佣金。

但一个不合理的现象是:公募基金的股票交易佣金长期高于个人投资者。

目前,全市场散户的交易佣金大概在万2.5水平,但公募基金的佣金常年维持在万8高位。这就导致基金佣金费率和散户经纪业务佣金率之间存在大概“万分之六”的价差。

畸形的高费率滋生很大的灰色空间。正如去年融通基金原董事长高峰戳破的潜规则:基金公司将基金分仓佣金,用于换取券商的基金代销资源,用于向券商换取本应由基金公司自有资金负担的相关费用。

按理说,基金公司向券商支付的佣金只能用于研究支持,证监会也明文规定,基金公司不得将席位开设与基金销售挂钩,不得以任何形式向证券公司承诺交易量。

但在实际操作中却有很多方法可以绕开监管规定,比如,一般分仓分为两个部分,一部分跟研究挂钩、一部分跟销售挂钩。很多新发基金的销售,会给渠道X倍交易量返还。

例如:若谈好的是40倍返还,佣金为万八,40倍即为3.2%,意味着每销售100万元的基金,相当于需要付出3.2万元的代销费用,只是这个代销费用是通过分仓佣金给到券商。

其实,灰色分仓几乎是行业心照不宣的秘密,本质上是基金公司慷基民之慨,最终是基民承担了很多隐性成本。归根结底还是高佣金所滋生的利益寻租。

这也是为何近年来,监管频频高举降费大棒,挥向市场各方。

例如,去年7月,证监会发文要求行业降低管理费和托管费;5个月后,又推出进一步规定,股票交易佣金费率原则上不得超过市场平均水平的两倍。

目前,市场股票佣金费率约为万分之2.5,这意味着基金的佣金费率下降至万分之5左右。以2022 年公募基金佣金188.3亿的口径来粗算,若机构佣金率从万8降至万5,相应的将减少70.6亿元的交易佣金。

新规的出台不仅压缩了行业蛋糕,也在无形之间重构了蛋糕的分配方式。新规下,基金管理人通过一家券商进行交易的佣金总额占比上限,由30%下降至15%。

此前,比较普遍的现象是,券商的基金子公司通常会给母公司贡献百分之三十的佣金。在新规之后,基金的券商母公司获得的子公司佣金将减半,大型卖方机构在单个基金获得的收入也将受到限制。

但是,采用券结模式的基金并不适用于15%的比例上限约束。不少业内人士认为,这将成为中小基金和券商深度合作的抓手。

某公募基金产品部人士判断:“未来券结基金或将成为主流,因为如今佣金下降,很难撬动销售资源,而佣金比例上限不受约束的券结基金,对渠道更有吸引力。”

按理说,券结基金是券商和基金资源协同、实现双赢的一种方式,但让市场担忧的是,在规模驱动下,双方往往更多是从自己的利益出发——券商盯着佣金,基金盯着销售。到头来,可能又走回了之前的老路。

这样一来,券结基金恐怕又要沦为返佣的重灾区。

尤其在实际操作中,发行券结产品的中小基金对渠道的议价能力较弱,返佣比例往往就定得高,有的能达到40倍或者60倍,毕竟只有高比例的返佣才能更好地调动渠道的积极性。

这样一来,由于利益的深度绑定,券商很难真正扮演好自己的“角色”—— 站在客户的立场去客观选品,发挥财富管理平台的价值。显然,这有悖于监管鼓励财富管理机构向买方转型的思路。

其实,在中国财富管理市场转型变革的当下,券结基金是券商发展财富管理业务的一个有利抓手,也有望成为新的增长亮点。

从行业发展角度,券结模式重在考核基金的保有规模而非交易规模,这有利于券商更注重买方的利益。

与此同时,券商还可以凭借对客户的感知和对市场的洞察,联合基金公司定制符合投资者需求的产品,让券结产品成为“券商优选”。

同样,对于中小公募而言,在市场情绪持续低迷,基金新发回暖短期无望的情况下,券结模式为其打开了一条新路,只是,究竟是追求短期利益,以做大规模为优先;还是着眼于长期,为转向买方投顾做铺垫?

这是横在基金公司面前的一道关键命题。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64